个人养老金递延纳税适合谁?

NO.1

个人养老金是啥?

个人养老金是指政府政策支持、个人自愿参加、市场化运营、实现养老保险补充功能的制度。

个人养老金实行个人账户制,缴费完全由参加人个人承担,实行完全积累。

NO.2

谁能参加?

个人养老金的参加人应当是在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者。

注:已退休人员不能参加。

NO.3

从开户到领取,是什么流程?

1、参加人参加个人养老金,应当通过全国统一线上服务入口或者商业银行渠道,在信息平台开立个人养老金账户。

2、参加人可以选择一家商业银行开立或者指定本人唯一的个人养老金资金账户。

3、参加人可以按月、分次或者按年度缴费,缴费额度按自然年度累计,次年重新计算。目前参加人每年缴纳个人养老金额度上限为12000元,参加人每年缴费不得超过该缴费额度上限。

4、通过合规销售机构自主选择购买符合规定的储蓄存款、理财产品、商业养老保险、公募基金等金融产品。

个人养老金资金账户内未进行投资的资金按照商业银行与个人约定的存款利率及计息方式计算利息。

5、个人养老金资金账户封闭运行,参加人达到以下任一条件的,可以按月、分次或者一次性领取个人养老金。

(1)达到领取基本养老金年龄;

(2)完全丧失劳动能力;

(3)出国(境)定居;

(4)国家规定的其他情形。

6、参加人已领取基本养老金的,可以向商业银行提出领取个人养老金。商业银行受理后,应通过信息平台核验参加人的领取资格,获取参加人本人社会保障卡银行账户,按照参加人选定的领取方式,完成个人所得税代扣后,将资金划转至参加人本人社会保障卡银行账户。

NO.4

税收优惠政策

缴费环节,个人向个人养老金资金账户的缴费,按照12000元/年的限额标准,在综合所得或经营所得中据实扣除;

投资环节,计入个人养老金资金账户的投资收益暂不征收个人所得税;

领取环节,个人领取的个人养老金,不并入综合所得,单独按照3%的税率计算缴纳个人所得税,其缴纳的税款计入“工资、薪金所得”项目。

NO.5

个人养老金递延纳税适合谁?

我们先来看一个例子。

张先生2022年开始缴存个人养老金,连续存二十年,每年存1.2万元,假设二十年后提取全部本金24万,当年应缴纳个税24万 × 3% =7200元。

情形1:

假设张先生现在的年收入额是10万,减除费用(6万/年)、专项扣除(社保公积金)1万 、专项附加扣除 (子女教育、大病医疗、住房贷款住房租金等)1.2万,若按照每年1.2万元的限额来交个人养老金。

那么,在未进行个人养老金缴存前,年度应缴纳的个税(10万-6万-2.2万)× 3% =540元;在缴存之后,应缴纳个税是(10万-6万-2.2万-1.2万)× 3%=180元,年度内节税360元。20年节税合计360×20=7200,在提取养老金的时候缴税7200元,实现了递延纳税。

情形2:

假设张先生现在的年收入额是20万,减除费用(6万/年)、专项扣除(社保公积金)1万 、专项附加扣除 (子女教育、大病医疗、住房贷款住房租金等)1.2万,若按照每年1.2万元的限额来交个人养老金。

那么,在未进行个人养老金缴存前,年度应缴纳的个税(20万-6万-2.2万)× 10%-2520 =9280元;在缴存之后,应缴纳个税是(20万-6万-2.2万-1.2万)× 10%-2520=8080元,年度内节税1200元。20年节税合计1200×20=24000,在提取养老金的时候缴税7200元,最终实际节税16800元。

情形3:

假设张先生现在的年收入额是30万,减除费用(6万/年)、专项扣除(社保公积金)1万 、专项附加扣除 (子女教育、大病医疗、住房贷款住房租金等)1.2万,若按照每年1.2万元的限额来交个人养老金。

那么,在未进行个人养老金缴存前,年度应缴纳的个税(30万-6万-2.2万)× 20%-16920 =26680元;在缴存之后,应缴纳个税是(30万-6万-2.2万-1.2万)× 20%-16920=24280元,年度内节税2400元。20年节税合计2400×20=48000,在提取养老金的时候缴税7200元,最终实际节税40800元。

我们目前实行的是七级超额累进税率,每级税率缴存期间每年的节税额如下:

级数 | 累计预扣预缴应纳税所得额 | 预扣率(%) | 年度节税金额 |

1 | 不超过36000元的部分 | 3 | 360 |

2 | 超过36000元至144000元的部分 | 10 | 1200 |

3 | 超过144000元至300000元的部分 | 20 | 2400 |

4 | 超过300000元至420000元的部分 | 25 | 3000 |

5 | 超过420000元至660000元的部分 | 30 | 3600 |

6 | 超过660000元至960000元的部分 | 35 | 4200 |

7 | 超过960000元的部分 | 45 | 5400 |

可以简单分析如下:

对于收入6万以下的人,本来就是免征个人所得税的,本可以免税的这部分收入在缴存个人养老金后再提取时反而需要缴纳3%的个税。所以这些人基本不会选择缴纳个人养老金。

对于收入在6万至9.6万之间的人,个人养老金无论是否缴存,都是适用3%的税率,在不考虑时间价值的前提下,税优政策不具备吸引力。

收入越高的人,适用的税率越高,缴存个人养老金节税的金额就越高。

因此,个人养老金的税收优惠是否合适,不能一概而论,因人而异。此外还需注意的是个人养老金投资取得的收益和在银行存放期间取得的利息是否需要缴纳个税,还有待于明确,如果对投资收益和利息交税,是明显不合理的,因为目前个人投资理财取得的收益和银行存款利息是不交个税的。

综上所述,每个人需要结合自己的具体情况来决定是否要参加个人养老金。注:上述三个例子未考虑销售机构的手续费。实务中应考虑手续费因素。

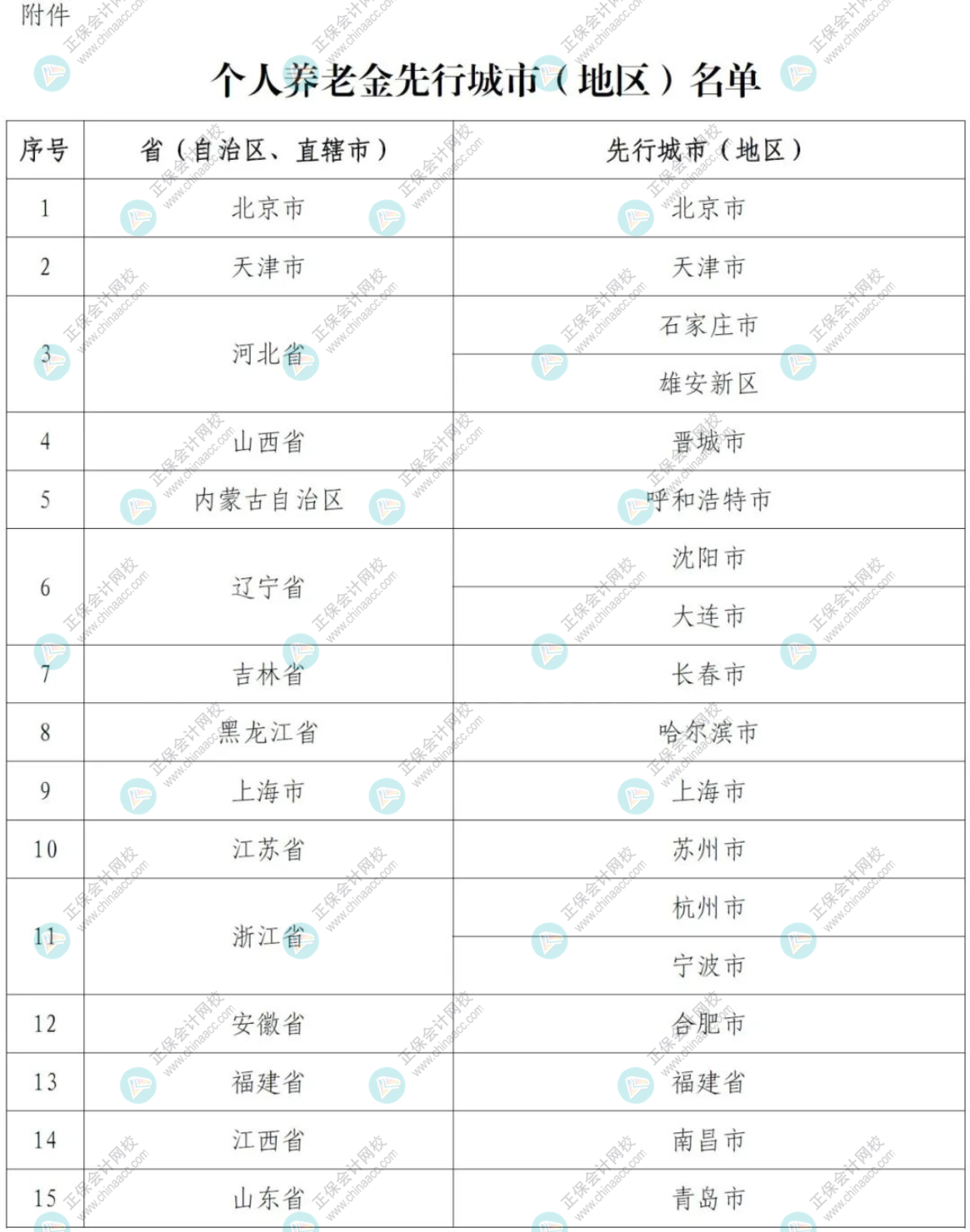

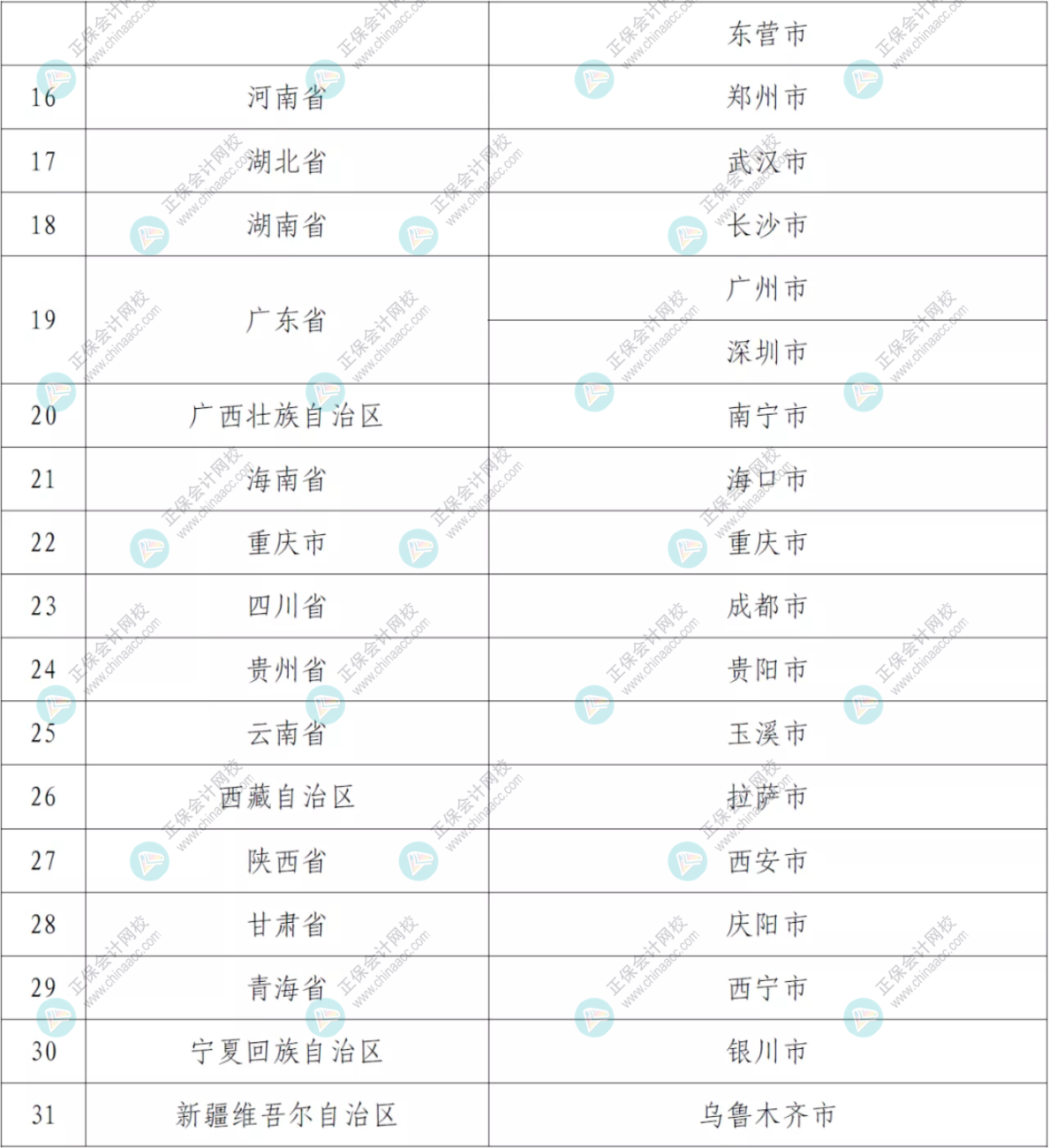

以下城市符合条件的人可以综合考虑一下。

作者:老顾(正保会计网校答疑专家)

编辑推荐: