“买一赠一”的业务销售方应该如何进行财税处理

在日常的财税答疑咨询中,经常有会员咨询:客户从公司购买A产品,同时公司会赠送1个同样的A产品,或者购买A同时赠送B产品;有些情况下是购买10个A产品,同时公司会赠送3个同样的A产品,或者赠送3个B产品。这种买一赠一(这些业务在本文中我们都统称为“买一赠一”)的业务,在实务中应该如何进行财税处理呢?

这种业务在实际业务中其实是很常见的,下面我们结合收入准则和相关税收法规规定,用一个具体案例来具体分析一下。

案例:

甲公司销售设备给乙公司,销售合同约定:乙公司购买90台A设备,同时甲公司赠送10台B设备,A、B设备单价都是每台113元(含税),乙公司合计应支付价款10170元。甲公司收到货款后,开具10170元的增值税专用发票,发票上注明的A设备数量是90台,次日安排物流公司发货A设备90台和B设备10台。

甲乙都是增值税一般纳税人,适用税率是13%,甲公司A、B设备的单台成本都是80元。

甲公司的财税处理分析:

企业会计准则第14号—收入(2017)相关规定:

“第九条 合同开始日,企业应当对合同进行评估,识别该合同所包含的各单项履约义务,并确定各单项履约义务是在某一时段内履行,还是在某一时点履行,然后,在履行了各单项履约义务时分别确认收入。

第十条 企业向客户承诺的商品同时满足下列条件的,应当作为可明确区分商品:

(一)客户能够从该商品本身或从该商品与其他易于获得资源一起使用中受益;

(二)企业向客户转让该商品的承诺与合同中其他承诺可单独区分。

第十四条 企业应当按照分摊至各单项履约义务的交易价格计量收入。

第二十条 合同中包含两项或多项履约义务的,企业应当在合同开始日,按照各单项履约义务所承诺商品的单独售价的相对比例,将交易价格分摊至各单项履约义务。企业不得因合同开始日之后单独售价的变动而重新分摊交易价格。

第二十三条 对于合同折扣,企业应当在各单项履约义务之间按比例分摊。

有确凿证据表明合同折扣仅与合同中一项或多项(而非全部)履约义务相关的,企业应当将该合同折扣分摊至相关一项或多项履约义务。

合同折扣仅与合同中一项或多项(而非全部)履约义务相关,且企业采用余值法估计单独售价的,应当首先按照前款规定在该一项或多项(而非全部)履约义务之间分摊合同折扣,然后采用余值法估计单独售价。

合同折扣,是指合同中各单项履约义务所承诺商品的单独售价之和高于合同交易价格的金额。”

分析如下:

依据上述规定与合同约定来看,合同中甲公司有两个义务,分别是交付A设备90台和B设备10台,合同总价是10170元,按照单独售价的比例来分摊,A设备的价款是9153元,B设备的价款是1017元。因此,甲公司应该确认的销售收入是A设备8100元,B设备900元。

借:银行存款 10170

贷:主营业务收入-A设备 8100

-B设备 900

应交税费-应交增值税-销项税额 1170

借:主营业务成本- A设备 7200

-B设备 800

贷:库存商品-A设备 7200

-B设备 800

《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)第三条规定:企业以买一赠一等方式组合销售本企业商品的,不属于捐赠,应将总的销售金额按各项商品的公允价值的比例来分摊确认各项的销售收入。

依据上述规定,在企业所得税方面,也是需要按A和B公允价值的比例来分摊确认销售收入,跟会计处理的结果是一致的。

《中华人民共和国增值税暂行条例实施细则》第四条 单位或者个体工商户的下列行为,视同销售货物:

“……

(八)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。”

在案例资料中,甲公司以“买赠”方式销售设备,赠送B设备是以乙公司正价购买A设备为前提的,不是无偿赠送,不属于上述增值税暂行条例实施细则第四条规定的视同销售的情形。因此B设备不需要按视同销售计提增值税。

对于增值税的处理,在实务中,有可能会出现争议,需要跟主管税局沟通确认。

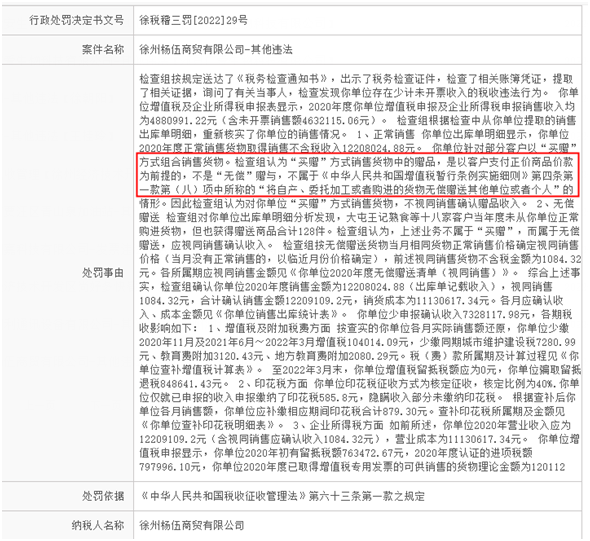

下面这个稽查局的处理案例可以供大家在跟税局沟通的时候作为案例资料参考。

作者:老顾(正保会计网校答疑专家)