收藏!2021小型微利企业所得税政策梳理(新)

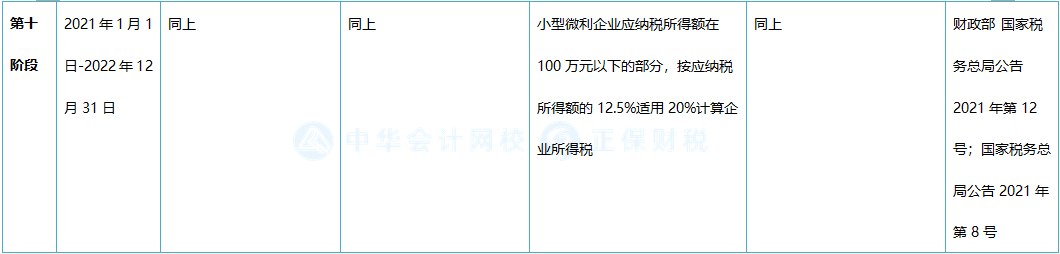

2021年4月初,财政部和税务总局联合发布文件明确:小型微利企业在2021年1月1日到2022年12月31日期间应纳税所得额在100万以下的部分,按应纳税所得额的12.5%的部分适用20%的税率计算缴纳所得税;100万-300万元的部分,按应纳税所得额的50%的部分适用20%计算缴纳所得税。

有的会员问“小型微利企业应纳税所得额超过300万元的部分要按20%全额计缴所得税吗?”

这里要提醒大家的是,年应纳税所得额超过300万元的企业就不属于小型微利企业了。

根据财税【2019】13号《关于实施小微企业普惠性税收减免政策的通知》,自2019年起小型微利企业要满足的条件是“指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元”。

而《企业所得税法实施条例》明确“第九十二条 企业所得税法第二十八条第一款所称符合条件的小型微利企业,是指从事国家非限制和禁止行业,并符合下列条件的企业:

(一)工业企业,年度应纳税所得额不超过30万元,从业人数不超过100人,资产总额不超过3000万元;

(二)其他企业,年度应纳税所得额不超过30万元,从业人数不超过80人,资产总额不超过1000万元。”

从以上对比可以看出,小型微利企业范围与《企业所得税法》及《企业所得税法实施条例》规定的小型微企业的条件相比,有很大程度的扩围。

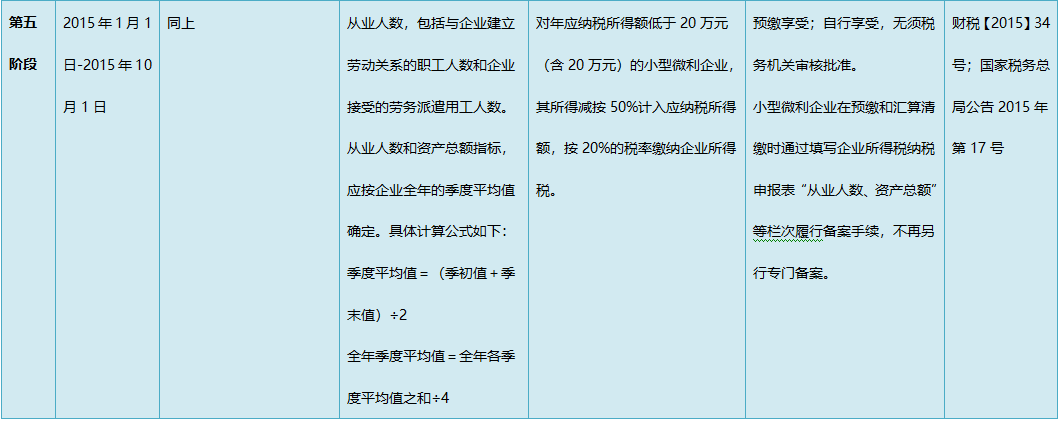

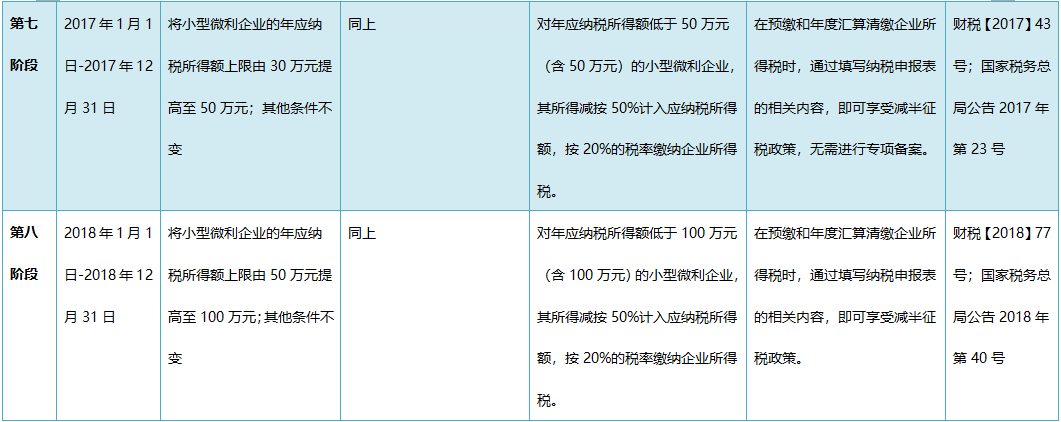

事实上,小型微利企业的税收优惠力度从2010年起就逐年在优化和深化。减半的额度由3万元调整为6万元、10万元、20万元、30万元、50万元、100万元、300万元;在2017起,将小型微利企业的标准中年应纳税所得额30万元调整为50万元,2018年调整为100万元、2019年又调整为300万元;在2019年时,还将小型微利企业的标准统一为从事非限制和禁止类行业,年度资产总额不超过5000万元,职工人数不超过300人,应纳税所得额不超过300万元,不再区分工业企业与其他企业。

需要提醒大家的是,2010年起的政策变化都是阶段性政策,《企业所得税法》及《企业所得税法实施条例》的规定才是基本规定。

具体调整变动轨迹如下表:

作者:盛老师(正保会计网校答疑老师)