小规模纳税人销售使用过的固定资产应交增值税及申报

自2020年3月1日至5月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。

上述优惠政策大家是非常熟悉的了。那么,小规模纳税人销售使用过的固定资产,湖北省的小规模纳税人可以享受免征增值税优惠,非湖北省的小规模纳税人可以享受减按1%的征税率计算缴纳增值税优惠吗?下面我们一起看一看:

一、小规模纳税人销售使用过的设备等动产固定资产

《财政部 国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(财税[2009]9号)第二条规定,小规模纳税人销售自己使用过的固定资产,减按2%征收率征收增值税。

那么,小规模纳税人在2020年3月1日至5月31日销售使用过的设备等动产固定资产的,是否适用财政部 税务总局2020年第13号公告的优惠政策呢?

《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局2020年第13号)规定,自2020年3月1日至5月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;非湖北省的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。

小规模纳税人销售使用过的动产固定资产的增值税征收率为3%,因此,小规模纳税人销售使用过的动产固定资产,湖北省的可以适用免征增值税;非湖北省的可以适用减按1%征收率征收增值税。

那么,适用财政部 税务总局2020年第13号的优惠政策,如何填报增值税申报表呢?

例1:按季纳税的湖北省小规模纳税人3月销售使用过的计入固定资产的设备,取得收入6万元,1月至2月销售商品收入26万,3月份销售商品收入10万元。

1-3月份销售额超过30万元,不能享受小规模纳税人季度销售额未达30万元免征增值税政策。1-2月份实现的销售收入应按3%缴纳增值税,在办理增值税纳税申报时,1-2月份销售额应填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次;3月份享受免征增值税,3月份销售额(含销售设备6万元)应填写在《增值税纳税申报表(小规模纳税人适用)》第12栏“其他免税销售额”栏次。

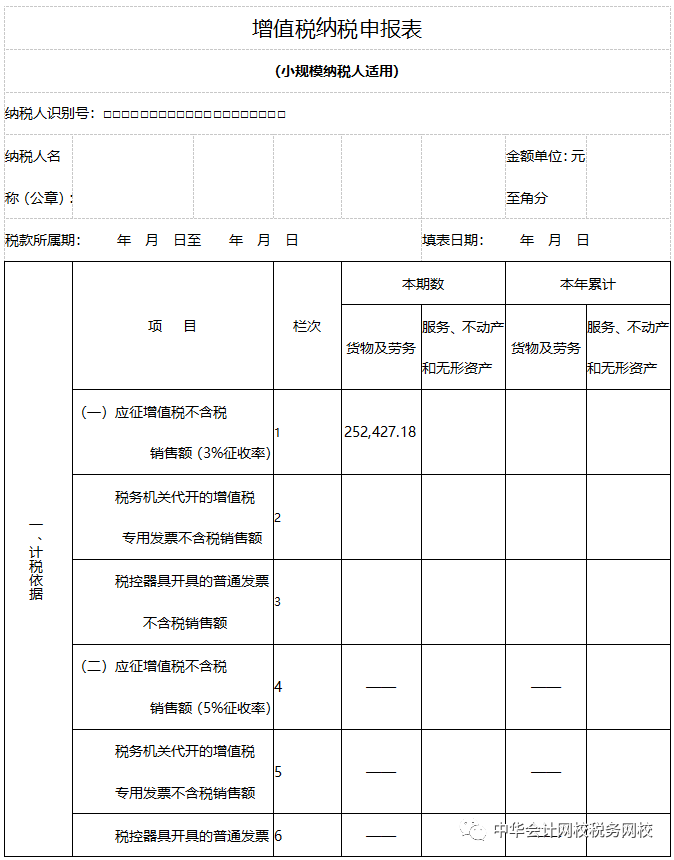

一季度增值税申报表如下:

注:应征增值税不含税销售额(3%征收率)=260,000.00÷(1+3%)=252,427.18

本期应纳税额=252,427.18 ×3%=7,572.82

其他免税销售额= 100,000.00+60,000.00=160,000.00

例2:按季纳税的河北省小规模纳税人3月销售使用过的计入固定资产的设备,取得收入6万元,1月至2月销售商品收入26万,3月份销售商品收入10万元。

注:应征增值税不含税销售额(3%征收率)=(260,000.00+100,000.00+60,000.00)÷(1+1%)=415,841.58

本期应纳税额=415,841.58 ×3%=12,475.25

本期应纳税额减征额= 415,841.58 ×2%=8,316.83

应纳税额合计=12,475.25-7,128.71=4,158.42

二、小规模纳税人销售使用过的房屋等不动产固定资产

《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局2020年第13号)规定,自2020年3月1日至5月31日,对湖北省增值税小规模纳税人,适用3%征收率的应税销售收入,免征增值税;非湖北省的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。

小规模纳税人销售不动产适用5%的征收率,因此,不适用上述规定的免征增值税或减按1%征收率征收增值税的政策。增值税小规模纳税人在2020年3月1日至5月31日销售不动产的销售收入,需要按照现行销售不动产的政策计算缴纳增值税,具体是:

按月纳税的:

不动产的销售收入+其他销售收入≤10万元,取得的不动产销售收入免征增值税;

不动产的销售收入+其他销售收入>10万元,取得不动产销售收入按5%的征收率计算缴纳增值税。

按季纳税的:

不动产的销售收入+其他销售收入≤30万元,取得的不动产销售收入免征增值税;

不动产的销售收入+其他销售收入>30万元,取得不动产销售收入按5%的征收率计算缴纳增值税。

| 作者:裴老师(正保会计网校答疑专家)