技术合同如何缴纳印花税?

随着我国科技的大步发展,咨询技术合同如何缴纳印花税的会员也日益增加,今天我就给大家整理整理技术合同的印花税事项。

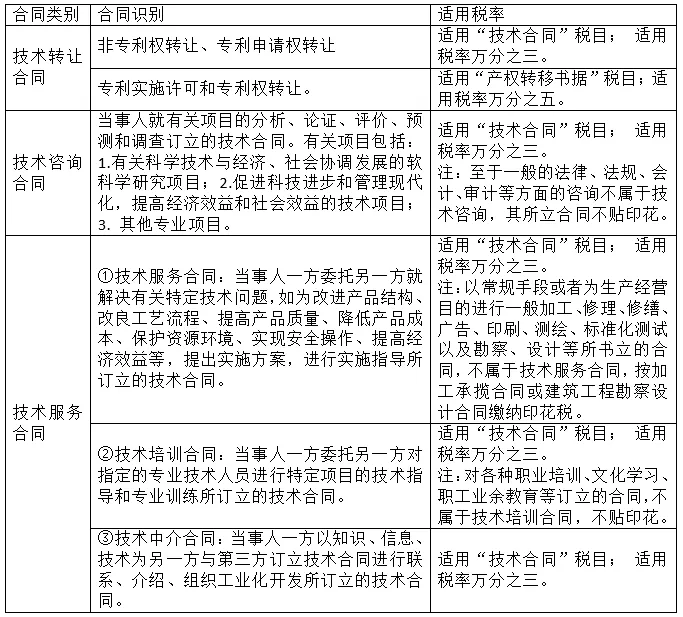

一、征税范围及税率

二、技术合同的计税依据如何确定?

对各类技术合同,应当按合同所载价款、报酬、使用费的金额依率计税。

请注意:为鼓励技术研究开发,对技术开发合同,只就合同所载的报酬金额计税,研究开发经费不作为计税依据。但对合同约定按研究开发经费一定比例作为报酬的,应按一定比例的报酬金额计税。

三、其他常见问题

1. 如果技术转让合同金额在签订时无法确定如何计税?

如果技术转让合同在合同签订时不能确定金额,可在签订时先按定额五元缴纳印花税,以后结算时再按实际金额计税,补缴印花税。

2.与境外公司签订技术合同如何缴纳印花税?

(1)在国内签订:

《印花税暂行条例》第一条:在中华人民共和国境内书立、领受本条例所列举凭证的单位和个人,都是印花税的纳税义务人,应当按照本条例规定缴纳印花税。

《印花税暂行条例施行细则》第二条:条例第一条所说的在中华人民共和国境内书立、领受本条例所列举凭证,是指在中国境内具有法律效力,受中国法律保护的凭证。上述凭证无论在中国境内或者境外书立,均应依照条例规定贴花。

综上所述,在境内签订的技术合同必然需要在境内缴纳印花税。

(2)在国外签订:

《印花税暂行条例施行细则》第十四条规定,条例第七条所说的书立或者领受时贴花,是指在合同的签订时、书据的立据时、账簿的启用时和证照的领受时贴花。如果合同在国外签订的,应在国内使用时贴花。

《国家税务总局关于印花税若干具体问题的解释和规定的通知》(国税发[1991]155号)十五、怎样理解印花税施行细则中合同在国外签订的,应在国内使用时贴花的规定?“合同在国外签订的,应在国内使用时贴花”,是指印花税暂行条例列举征税的合同在国外签订时,不便按规定贴花,因此,应在带入境内时办理贴花完税手续。

综上所述,在境外签订的技术合同,应在国内使用时贴花。

(3)是否需要为境外公司代扣代缴印花税?

全观印花税的法规政策,未见有关于扣缴义务人的规定,所以印花税应由纳税人自行计算、自行完税,境内企业应告知境外企业由其自行完税。

| 作者:刘老师(正保会计网校答疑专家)