不按租赁准则、税法规定处理业务,后果很严重!

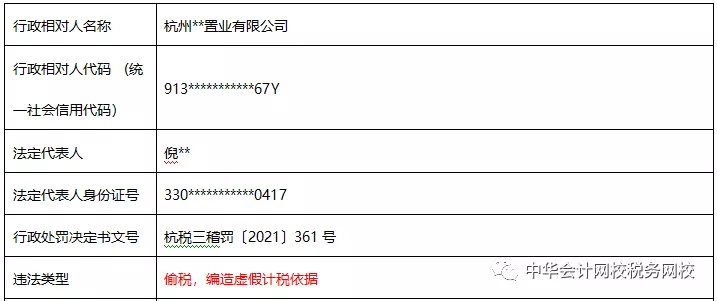

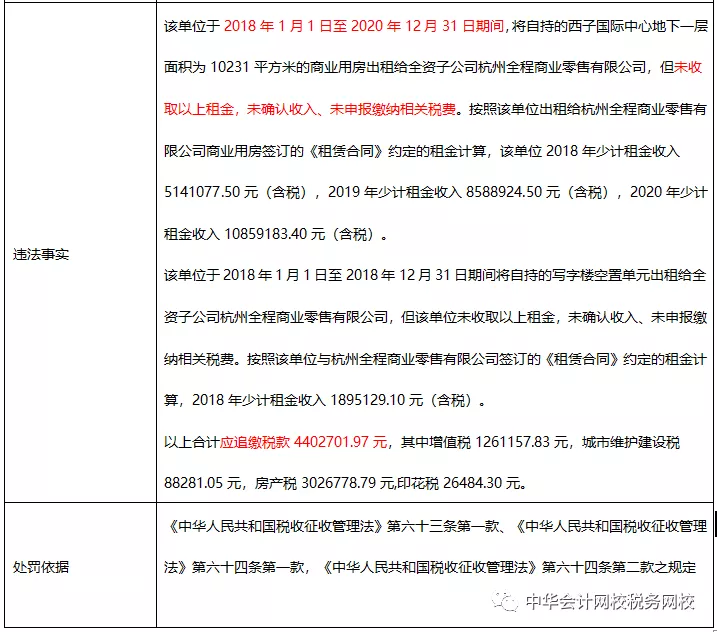

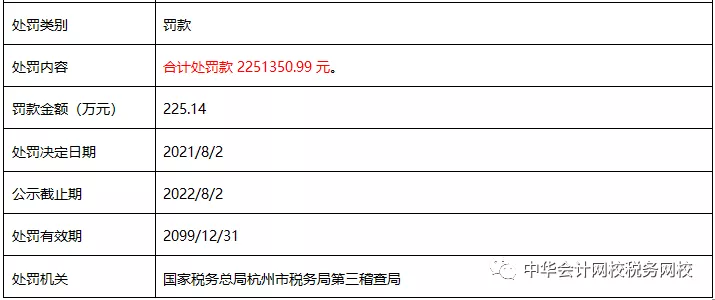

先来看一个杭州市税务局第三稽查局的处罚公示信息:

从上述处罚信息来看,对于一个常见的租赁业务,出租方未按规定申报纳税,被稽查局按偷税来进行处罚,追缴税款并加处罚款合计600多万,这是多么严重的后果啊。

值此年终岁末,正是财务对全年业务进行梳理、进行年终关账的时机,借此机会我们来学习一下新租赁准则、增值税、印花税等相关的规定。

1.新租赁准则的规定

《企业会计准则第21号——租赁(2018)》(财会[2018]35 号)第四十五条规定:在租赁期内各个期间,出租人应当采用直线法或其他系统合理的方法,将经营租赁的租赁收款额确认为租金收入。其他系统合理的方法能够更好地反映因使用租赁资产所产生经济利益的消耗模式的,出租人应当采用该方法。

根据上述规定,一般情况下,出租方应该按直线法确认租金收入,未收到租金不是不确认收入的理由。

2.增值税方面的规定

财税[2016]36号附件1《营业税改征增值税试点实施办法》第四十五条 增值税纳税义务、扣缴义务发生时间为:

(一)纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。

取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

(二)纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。

依据上述规定,出租方应该按照租赁合同约定承租方应付租金的日期确定纳税义务发生时间,及时申报缴纳增值税。

3.印花税方面的规定

《印花税法》第十五条:印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

《印花税暂行条例》第七条:应纳税凭证应当于书立或者领受时贴花。

依据上述规定,出租方和承租方应该在签订租赁合同时,按照规定交印花税。

4.企业所得税方面的规定

《企业所得税法实施条例》第十九条:企业所得税法第六条第(六)项所称租金收入,是指企业提供固定资产、包装物或者其他有形资产的使用权取得的收入。

租金收入,按照合同约定的承租人应付租金的日期确认收入的实现。

依据上述规定,出租方应该按照租赁合同约定承租方应付租金的日期确认收入的实现,不过是否收到租金款项。

5.房产税方面的规定

依据《房产税暂行条例》第三条规定,房产出租的,以房产租金收入为房产税的计税依据。

但是在纳税申报期限方面,实务中各地的执行口径不同,有很大的差异。有的地区要求按月申报,有的地区要求按季度申报,有的地区要求在应取得租金收入的次月申报,有的地区要求在实际收取租金收入次月申报。

因此,对于从租计征的房产税,要按主管税务机关规定的期限要求进行申报纳税。

作者:老顾(正保会计网校答疑专家)