个税专项附加扣除信息系统自动顺延啦!想足额扣除这样操作!

去年12月,小编曾多次发文提醒大家要进行个税专项附加扣除,今天小编再次提醒,想要足额扣除,必须得这样操作!

一、2021年扣除信息自动顺延 调整务必抓紧时间

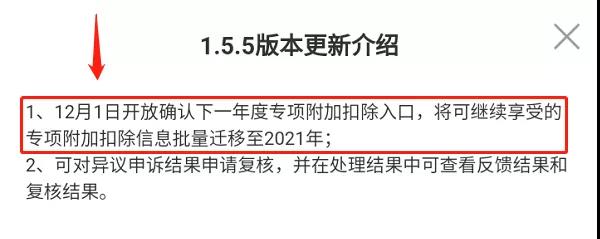

首先将个人所得税APP更新到最新版本:

图片来源:个人所得税APP截图

个人所得税APP消息提醒:如您不进行确认修改,已填报的扣除信息将自动视同有效并延长至2021年,如下图:

二、扣除有变化,信息更改流程

在2021年1月1日系统自动顺延后,有以下两个入口(二选一)可供查询已顺延的专扣项目:

入口1:您可以点击首页“进入”按钮-再点击填报专项附加扣除页面的“此处进入”按钮进入。

入口2:您也可以点击个人所得税APP“首页”-“专项附加扣除信息查询”进入。

那么在您核对后就会有以下几种情况:

1、顺延的专扣信息,在2021年无变化

这样您就可以不用操作啦。

2、顺延的专扣信息,在2021年需要修改

点击需修改的专项附加扣除项目,进入“填报详情”-“修改”,修改相关信息后,点击“确认修改”即可。

3、顺延的专扣信息,在2021年不再享受

点击在2021年不再享受的专项附加扣除项目,进入“填报详情”页面,点击“作废”即可。

4、除顺延的专扣信息外,2021年有新增的专扣项目

点击“首页”-“专项附加扣除填报”-“扣除年度2021”选择需要新增的项目进行填报。

三、专项附加扣除填报易错情形

情形一

赡养老人错填成了岳父、岳母(公公、婆婆)

政策规定:《个人所得税专项附加扣除暂行办法》规定中的被赡养人是指纳税人年满60周岁的父母,以及子女均已去世的年满60周岁的祖父母、外祖父母。

处理方法:作废已填报的岳父、岳母(公公、婆婆)赡养老人记录,只保留纳税人自己父母其中一位年满60周岁老人的填报记录。

情形二

赡养人非独生子女,赡养老人分摊方式误选择成独生子女

政策规定:《个人所得税专项附加扣除暂行办法》规定,纳税人为非独生子女的,由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。

特殊情形:一个纳税年度内,如纳税人的其他兄弟姐妹均已去世,其可在第二年按照独生子女赡养老人标准2000元/月扣除。

处理方法:进入“填报详情”页面,点击下方【修改】➜【修改分摊方式】,修改完毕后,点击下方【确认修改】。

情形三

同一子女的教育信息中的本人扣除比例夫妻双方都选择成了100%

政策规定:《个人所得税专项附加扣除暂行办法》规定,纳税人的子女接受全日制学历教育的相关支出,按照每个子女每月1000元的标准定额扣除。父母可以选择由其中一方按扣除标准的100%扣除,也可以选择由双方分别按扣除标准的50%扣除。

处理方法:子女教育的扣除分配,可以选择由夫妻一方扣除或者夫妻双方平摊扣除,具体扣除比例夫妻双方协商后,进入“填报详情”页面,修改分配比例或作废该条信息。

情形四

子女本科毕业后不再接受全日制学历教育,子女教育终止时间未录入继续享受扣除的

政策规定:《个人所得税专项附加扣除操作办法》规定,学历教育,为子女接受全日制学历教育入学的当月至全日制学历教育结束的当月。

处理方法:请在2020年度该条子女教育信息中录入教育终止时间;如果已确认到2021年度,需在2021年度进行作废处理。

情形五

婚后购买住房的首套房贷利息扣除比例“是否婚前各自首套贷款,且婚后分别扣除50%”选择为“是”的情形

政策规定:夫妻双方婚前分别购买住房发生的首套住房贷款,其贷款利息支出,婚后可以选择其中一套购买的住房,由购买方按扣除标准的100%扣除,也可以由夫妻双方对各自购买的住房分别按扣除标准的50%扣除。

夫妻婚后购买的住房发生首套住房贷款,经夫妻双方约定,可以选择由夫妻中一方按照100%扣除,另一方则不能扣除。

处理方法:经夫妻双方约定后,享受扣除一方,进入“房贷利息填报详情”页面,点击下方【修改】➜【修改扣除比例】,扣除比例选择为否,修改完毕后,点击下方【确认修改】;另一方如果填报了房贷利息的,则需进行作废处理。

情形六

首套房贷利息本人已填报并享受扣除,再次购买住房发生的首套房贷利息由夫妻另一方填报扣除的

政策规定:如纳税人此前已享受过住房贷款利息扣除,那么其按照首套住房贷款利率贷款购买的第二套住房,则夫妻双方均不能享受住房贷款利息扣除。

处理方法:请作废夫妻另一方填报的再次购买住房发生的首套房贷利息专项附加扣除。

情形七

住房房贷已还清,未修改贷款期限(月数)继续享受扣除的

政策规定:《个人所得税专项附加扣除操作办法》规定,住房贷款利息,为贷款合同约定开始还款的当月至贷款全部归还或贷款合同终止的当月,扣除期限最长不得超过240个月。

处理方法:如果已在2020年度某月还清房贷,请在2020年度修改房贷利息中的贷款月数;如果已确认到2021年度,还需在2021年度进行作废处理。

情形八

夫妻双方主要工作城市相同,都填报了住房租金

政策规定:《个人所得税专项附加扣除暂行办法》规定,主要工作城市是指纳税人任职受雇的直辖市、计划单列市、副省级城市、地级市(地区、州、盟)全部行政区域范围;纳税人无任职受雇单位的,为受理其综合所得汇算清缴的税务机关所在城市。夫妻双方主要工作城市相同的,只能由一方扣除住房租金支出。

处理方法:夫妻双方协商由一方扣除,另一方进行作废处理。

情形九

在一个纳税年度内夫妻一方填报了住房租金,另一方填报了房贷利息

政策规定:《个人所得税专项附加扣除暂行办法》规定,纳税人及其配偶在一个纳税年度内不能同时分别享受住房贷款利息和住房租金专项附加扣除。

处理方法:夫妻双方协商扣除项目,另一方需做作废处理。

四、常见热点问题

1、请问又租房又开始还房贷的,应该申报哪个呢?

答:如果工作城市有首套房,需要填写住房贷款利息;如果工作城市无首套房,外地有房,贷款利息和住房租金可以选择一项填写。

2、子女教育从什么时候开始算?没上幼儿园可以申报吗?2020年如果没填写,怎么办?

答:三周岁起,没上幼儿园也可以填写,2020年没有填的,2021年3-6月份汇算清缴可以补填;符合条件的可以先填报2021年的子女教育专项附加扣除。

3、之前的那套房子享受的是首套住房贷款利率,申报了住房贷款利息专项附加扣除,现在贷款还清了,又买了一套房,享受的还是首套贷款利率,还可以再申报吗?

答:不可以,税法规定:纳税人只能享受一次首套住房贷款的利息扣除。只要纳税人申报扣除过一套住房贷款利息,在个人所得税专项附加扣除的信息系统里存有扣除住房贷款利息的记录,无论扣除时间长短、也无论该住房的产权归属情况,纳税人就不得再就其他房屋享受住房贷款利息扣除。

4、妹妹还在上学,没有收入,目前实际并没有赡养老人的能力,可以由工作的哥哥按照独生子女,每月扣除2000元吗?

答:不可以的,只要是非独生子女,赡养老人专项附加扣除每月最多只能扣1000元。共同赡养人是所有的兄弟姐妹,总的扣除额度不超过2000元。

5、女方没有工作,不用申报专项附加扣除,可以由男方申报岳父岳母的赡养老人专项附加扣除吗?

答:不可以,法规并未提及岳父母或公婆等。被赡养人是指年满60岁的父母,以及子女均已去世的年满60岁的祖父母、外祖父母。

6、丈夫婚前购买的首套住房,婚后由丈夫还贷,首套住房利息是否只能由丈夫扣除?妻子是否可以扣除?

答:可以由妻子扣除,税法规定:经夫妻双方约定,可以选择由夫妻中一方扣除,具体扣除方式在一个纳税年度内不能变更。

了解更多财会专业知识欢迎加入实务畅学卡,带您学习财税知识,还有财税大咖在线答疑,解你所惑。获取更多财税资讯,请持续关注正保会计网校会计实务栏目,点击进入>>

推荐阅读: