过年啦!年会、年货、年终奖...怎么处理会计统统要清楚啊!

马上过年啦!开心的事情连成串,福利一波一波又一波,收福利不手软,不过,这些福利涉及的个税,所得税等税务问题会计可要多注意哦,注意事项看过来!

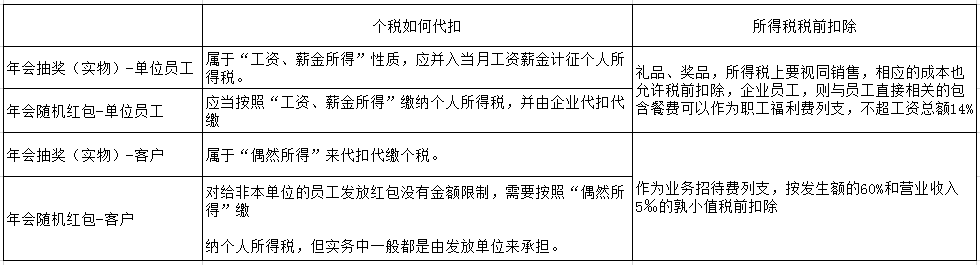

第一波 年会上的福利——抽奖拿奖品、随机抢红包

开年会的时候有的公司不仅有本单位的员工参加甚至还邀请了客户,这热闹的背后会计的难题来啦,大家拿到奖品要代扣个税吗?能否在企业所得税税前扣除?针对不同情形,汇总如下:

温馨提示:

1、个人之间的网络红包,不在个人所得税征税范围之内,无需缴纳个人所得税。

2、比如个人取得企业派发的且用于购买该企业商品(产品)或服务才能使用的非现金网络红包,包括各种消费券、代金券、抵用券、优惠券等,以及个人因购买该企业商品或服务达到一定额度而取得企业返还的现金网络红包,就属于具有销售折扣或折让性质的网络红包,不征收个人所得税。

政策来源:

1、《个人所得税法实施条例》第八条第(一)项规定,工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

2、《国务院令第512号 中华人民共和国企业所得税法实施条例》 第四十三条 企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

3、《关于个人取得有关收入适用个人所得税应税所得项目的公告》(财政部 税务总局公告2019年第74号)

第二波 年终福利过大年——发实物(米面粮油)、发购物卡任意买买买

注意!注意!需要注意的:

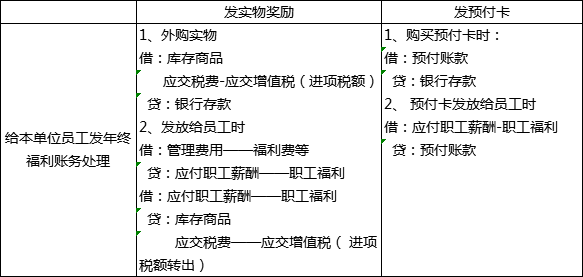

发实物奖励:

1、增值税:

(1)外购奖品给员工发福利属于用于集体福利项目的不得抵扣进项税额,需作进项税额转出。

参考:财税〔2016〕36号第二十七条规定下列项目的进项税额不得从销项税额中抵扣:

(一)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。

纳税人的交际应酬消费属于个人消费。

(2)自产产品用于员工发福利的应计入成本费用的职工薪酬金额,与正常商品销售相同,正常缴纳增值税。

2、企业所得税:给员工发福利属于职工福利,企业所得税上需要视同销售,同时汇算清缴时需要调增收入,填写A105010表

参考:《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第二十五条 企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院财政、税务主管部门另有规定的除外。

预付卡奖励:

企业所得税:给员工发预付卡属于职工福利,税前扣除须按规定标准扣除

实物和预付卡奖励扩展知识:

1、个人所得税:对于发给个人的福利,不论是现金还是实物,均应缴纳个人所得税。但目前对于集体享受的、不可分割的、非现金方式的福利,原则上不征收个人所得税。

2、日常账务处理:不论是现金还是实物均需留存带有职工签字的发放记录。

相关账务处理:

第三波 辛苦一年了,年终奖砸过来啦,有钱收好开心,筹划规划好个税更开心

小提醒:

1、在一个纳税年度内,对每一个纳税人,全年一次性奖金计税办法只允许采用一次。

2、2022年1月1日以后,取得全年一次性奖金,只有一种处理方法,即并入当年综合所得计算缴纳个人所得税。

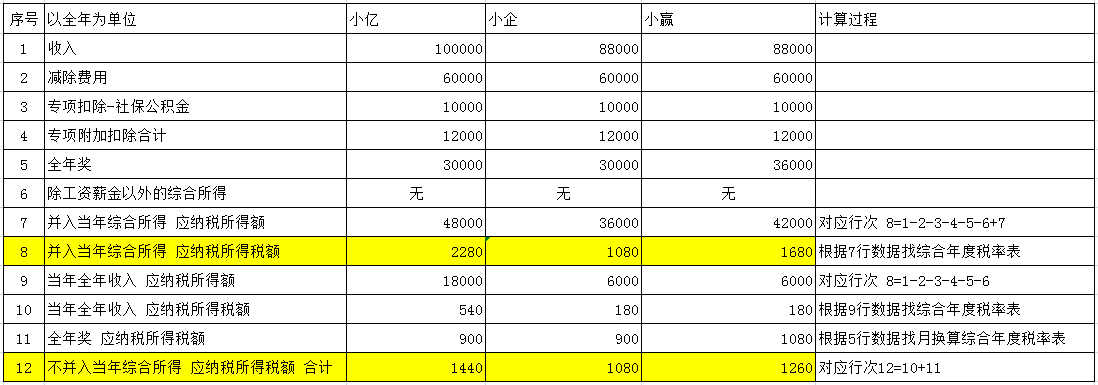

不同工资如何计算更划算呢,小编就以3位员工情况做简单的分析:

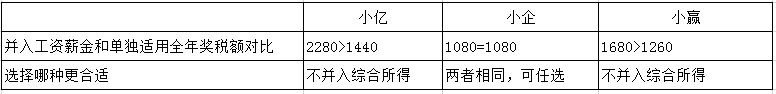

通过以上表格可见

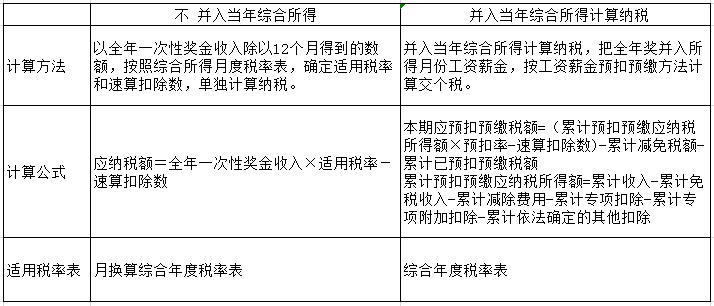

综上,每位员工的年收入,社保公积金,专项附加扣除金额,全年奖的多少都是您筹划的重要影响因素,全面看待,认真计算才能最大程度上享受优惠政策。具体计算方法如下:

为了解决财务人员在工作中遇到的实务难题,为了提升财务人员的财税实务能力,正保会计网校推出了会计实务畅学卡,畅学卡有千门实务课程免费学,还有每周直播课程更新,带您一起超值畅学,活动期间实务畅学7天卡限时6元秒杀,还能使用正保币、学习卡,买到就是赚到,仅需6元畅学7天快来抢购>>