研发费用怎么加计扣除?失败的费用也能扣除吗?

加计扣除是企业所得税的一种税基式优惠方式,一般是指按照税法规定在实际发生支出数额的基础上,再加成一定比例,作为计算应纳税所得额时的扣除数额。如对企业的研发支出实施加计扣除,则称之为研发费用加计扣除。

什么样的研发活动可以进行费用加计扣除?

1.企业为了开发新技术,新产品,新工艺所发生的研发费用。

2.新产品设计费,新工艺规程制定费、新药研制的临床试验费,勘探开发技术的现场试验费、在上述工作过程中发生的与开展该项活动有关的各类费用。

3.企业为获得创新性、创意性、突破性的产品进行创意设计活动而发生的相关费用。

创意设计活动是指多媒体软件、 动漫游戏软件开发、数字动漫 ,游戏设计制作、 房屋建筑工程设计(绿色建筑评价标准为三星) ,风景园林工程专项设计、工业设计、多媒体设计、动漫及衍生产品设计,模型设计等。

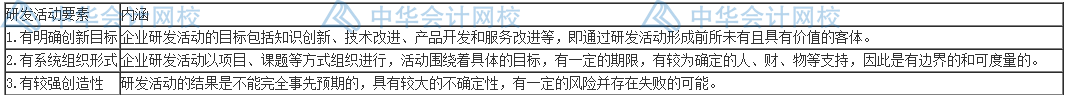

1.科技方面对研发活动的界定

企业研发活动是指具有明确创新目标、系统组织形式但研发结果不确定的活动。

研发活动要素及内涵

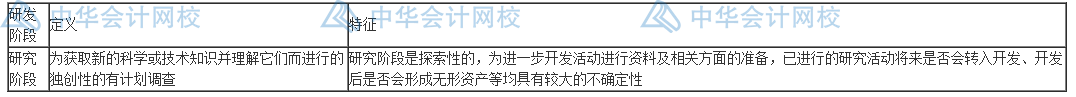

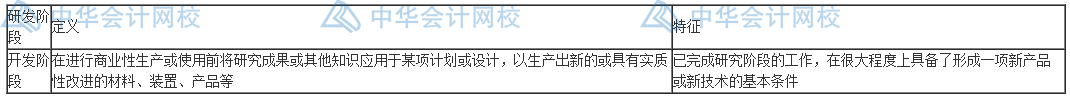

2.会计方面对研发活动的界定

企业内部研究开发项目的支出,应当区分研究阶段支出与开发阶段支出。

研究阶段:

1.平时

借:研发支出费用化支出

贷:原材料

银行存款

应付职工薪酬

月末:

借:管理费用

贷:研发支出费用化支出

开发阶段:

1.不符合资本化条件时处理同上。

2.符合资本化条件时:

(1)平时

借:研发支出——资本化支出

贷:原材料

银行存款

应付职工薪酬

(2)月末不结转

(3)符合无形资产确认条件时

借:无形资产

贷:研发支出——资本化支出

失败的研发活动所发生的研发费用也可加计扣除?

1.研发活动具有一定的风险和不可预测性,既可能成功也可能失败,政策是对研发活动予以鼓励,并非单纯强调结果;

2.失败的研发活动也并不是毫无价值的,在一般情况下的“失败”是指没有取得预期的结果,但可以取得其他有价值的成果;

3.许多研发项目的执行是跨年度的,在研发项目执行当年,其发生的研发费用就可以享受加计扣除,不是在项目执行完成并取得最终结果以后才申请加计扣除,在享受加计扣除时实际无法预知研发成果,如强调研发成功才能加计扣除,将极大的增加企业享受优惠的成本,降低政策激励的有效性。

3.税收方面对研发活动的界定

财税〔2015〕119号文件对企业研发活动进行了界定。研发活动是指企业为获得科学与技术新知识,创造性运用科学技术新知识,或实质性改进技术、产品(服务)、工艺而持续进行的具有明确目标的系统性活动。

现如今大家生活越来越便利了,得益于高新企业的发展,国家近几年对高新技术企业也是大力支持发展,是重点行业领域。同样高新企业也存在着许多的税务风险,如何规避这些税务风险呢?快加入马妍老师的《高新技术企业税务申报及风险管理》课堂,一起学习吧!点击了解详情>>

学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>