哪些一般纳税人适合转登记小规模纳税人?

2020年一般纳税人还可以转登记为小规模纳税人,但是哪些一般纳税人适合转登记小规模纳税人呢?一篇文章就帮您理清了!

1、看规模

如果公司规模很大,年销售额过500万轻轻松松,那么建议在认定的时候就直接为一般纳税人。

相反,如果公司规模不大,甚至月销售都超不过10万,那么选择小规模没毛病,还能享受增值税免税政策。

2、看买方

如果公司的客户主要都是大客户,牵扯到进项税问题,他们不接受3%征收率的增值税专票。那么最好还是不要转登记,因为这样将来代开专用发票的时侯会很多,也会无形增加很多工作量。

3、看抵扣

如果公司平常会取得很多可以抵扣的增值税专用发票,进项税额方面也能得到充分的抵扣。最终算下来的税负小于3%,那么也没有转小的必要。

4、看行业

如果公司所处的行业是13%税率的行业,并且是轻资产。这样的情况下,符合要求的话,建议转小规模,这样可以降低税负。

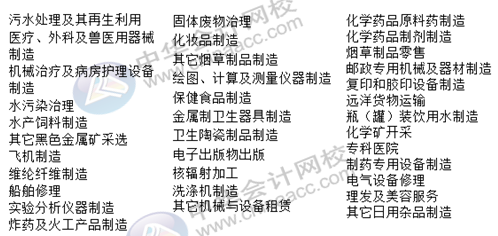

相反的情况,则建议选择一般纳税人。目前几个行业税负率比较高的行业,希望这些行业的会计一定要认真思考以下是否转为小规模纳税人:

这些行业的会计特别注意:

5、看优惠

如果公司所在的行业有特殊的增值税优惠政策,比如返还、减免之类的,那么可以考虑继续选择一般纳税人。

如:增值税一般纳税人销售其自行开发生产的软件产品,按13%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。若想享受只能选择一般纳税人,否则选择小规模纳税人。

6、看增值率(数学模型测算)

无差别平衡点抵扣率(以不含税金额计算)

平衡点:一般纳税人税额=小规模税额

销售额×增值率×一般人纳税人税率=销售额×小规模纳税人税率

增值率×一般人纳税人税率=小规模纳税人税率

(1-抵扣率)×一般纳税人税率=小规模纳税人税率

计算:一般纳税人税率:13% ,小规模纳税人税率:3%

增值率=3%÷13%=23.08%

抵扣率=1-3%÷13%=76.92%

结论:(1)当抵扣率为76.92%时,两种纳税人税负相同;

(2)当抵扣率高于76.92%(即:增值率低于23.08%)时,一般纳税人税负轻于小规模纳税人,适宜选择一般纳税人;

(3)当抵扣率低于76.92%(即:增值率高于23.08%)时,小规模纳税人税负轻于一般纳税人,适宜选择小规模纳税人。

无差别平衡点抵扣率(以含税金额计算)

含税购货金额占含税销售额比重:

假设Y为含增值税的销售额,X为含增值税的购货金额(两额均为同期),则下式成立:

Y/(1+13%)×13%-X/(1+13%)×13%=Y/(1+3%)×3%

即:平衡点抵扣率( X/ Y)=74.67%(含税价)

结论:(1)当企业的含税购货额为同期含税销售额的74.67%时,两种纳税人的税负完全相同;

(2)当企业的含税购货额大于同期含税销售额的74.67%时,则一般纳税人税负轻于小规模纳税人;

(3)当企业含税购货额小于同期含税销售额的74.67%时,则一般纳税人税负重于小规模纳税人。

7、看发票

如果客户对你们的发票没有特别要求,如:上游开不来专用发票(供应商为个人、或者是农业合作社等享受免税优惠的纳税人);或者下游客户取得专票的需求不高(事业单位、行政机关)建议及时去改为小规模纳税人较划算。

8、看人力成本是否偏高

尤其营改增之后,很多建安企业、劳务企业、高端服务业、设计企业、软件企业等。这些企业成本占比里面更多的是工资薪金开支,这些开支又不能抵扣,所以增值税税负就高。就可以考虑转为小规模纳税人。

9、看企业在行业中的实际地位

如果下游客户为一般纳税人,而且具有较强的议价能力,此时贸然转为小规模纳税人后,只能自开或代开征收率为3%的增值税专用发票,下游客户往往会压低合同价格弥补抵扣不足,占有税率下降带来的政策红利。

如果企业直接面对个人终端客户,在企业毛利率较高、客户对纳税人身份没有专门要求的前提下,建议选择小规模纳税人身份。

做账报税是每一个财务人员的看家本领,必备的基本功,没有这项技能简直是对财务工作无从下手。正保会计网校推出新课程—做账报税私教班第七季,涵盖做账、报税、发票、外勤、软件、行业,六大核心技能,助您轻松上岗!点击进入>>