劳务派遣服务财税政策知多少?马上了解

劳务派遣服务,是指劳务派遣公司为了满足用工单位对于各类灵活用工的需求,将员工派遣至用工单位,接受用工单位管理并为其工作的服务。

目前,劳务派遣是企事业单位普遍采用的一种用工形式,它的财税政策您又了解多少呢?

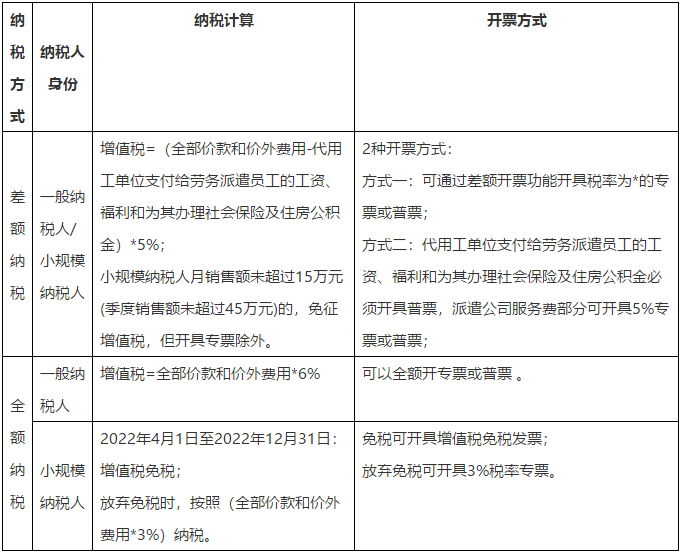

一、增值税

(一)政策依据:

1.《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔 2016〕 36 号)

2.《财政部国家税务总局关于进一步明确全面推开营改增试点有关劳务派遣服务、收费公路通行费抵扣等政策的通知》(财税〔 2016〕 47 号)

3.《财政部 税务总局关于对增值税小规模纳税人免征增值税的公告》(财政部 税务总局公告2022年第15号)

(二)政策分析

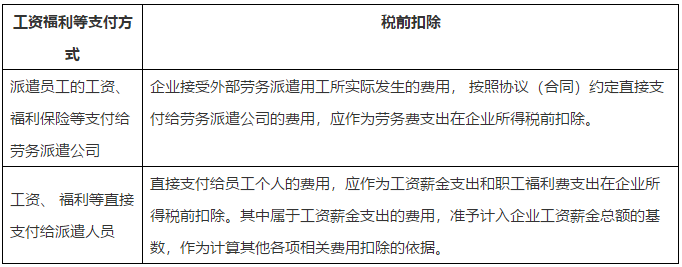

二、企业所得税

(一)政策依据:

1. 《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告 2015 年第 34 号)

2.《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(国家税务总局公告2021年第34号)附件--《中华人民共和国企业所得税年度纳税申报表(A类, 2017年版)》部分表单及填报说明(2021年修订)

3.《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)

4. 《国家税务总局关于促进残疾人就业税收优惠政策相关问题的公告》(国家税务总局公告2015年第55号)

(二)政策分析

注意:

1.劳务派遣人员在企业所得税上纳入用人单位的职工从业人数,将影响小微企业的判断。

2. 用人单位按照协议(合同)约定支付给劳务派遣企业,且由劳务派遣企业实际支付给外聘研发人员的工资薪金等费用,属于外聘研发人员的劳务费用,用人单位可以作为人员人工费用进行加计扣除。

3. 以劳务派遣形式就业的残疾人,残疾人工资加计扣除的政策由劳务派遣单位享受。

三、残疾人保障金

(一)政策依据:

1. 《财政部国家税务总局中国残疾人联合会关于印发<残疾人就业保障金征收使用管理办法>的通知》(财税〔2015〕72号)

2. 《财政部关于调整残疾人就业保障金征收政策的公告》(2019年第98号)

(二)政策分析

以劳务派遣用工的,应该计入派遣单位在职职工人数。

如果派遣员工中有残疾人的,由派遣单位和用人单位通过签订协议的方式协商一致后,将残疾人数计入其中一方的实际安排残疾人就业人数和在职职工人数,不得重复计算。

四、工会经费

(一)政策依据:

1.《全国总工会关于组织劳务派遣工加入工会的规定》(总工发(2009)21号)

(二)政策分析

劳务派遣工的工会经费应由用工单位按劳务派遣工工资总额的百分之二提取并拨付劳务派遣单位工会,属于应上缴上级工会的经费,由劳务派遣单位工会按规定比例上缴。用工单位工会接受委托管理劳务派遣工会员的,工会经费留用部分由用工单位工会使用或由劳务派遣单位工会和用工单位工会协商确定。

五、其他注意事项

1. 依据《劳务派遣暂行规定》(人力资源和社会保障部令第 22 号)第四条规定:“用工单位应当严格控制劳务派遣用工数量,使用的被派遣劳动者数量不得超过其用工总量的 10%。”。

2. 《企业会计准则第9号——职工薪酬(2014修订)》规定:“本准则所称职工,是指与企业订立劳动合同的所有人员,含全职、兼职和临时职工,也包括虽未与企业订立劳动合同但由企业正式任命的人员。未与企业订立劳动合同或未由其正式任命,但向企业所提供服务与职工所提供服务类似的人员,也属于职工的范畴,包括通过企业与劳务中介公司签订用工合同而向企业提供服务的人员。”

因此,在会计核算方面,派遣员工的报酬应该通过“应付职工薪酬”科目进行核算。

本文为正保会计网校老师原创文章

转载请注明

相关推荐: