取得农产品专票,纳税申报时这2个常见错误要注意

财务小王最近有这样一个疑问:我公司是刚开始拓展农产品业务的一般纳税人,有个农产品供应商(小规模纳税人)给我们开了一张增值税专用发票,申请抵扣时是填列在第2栏“本期认证相符且本期申报抵扣”吗?

其实,这是一个常见的申报错误!

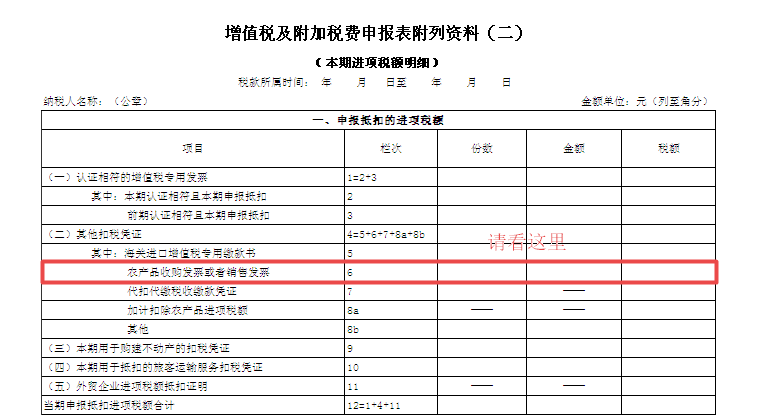

2019年4月1日后,纳税人购进农产品,从依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和9%的扣除率计算进项税额。具体填列在:《增值税纳税申报表附列资料(二)》第6栏“农产品收购发票或者销售发票”反映纳税人本期购进农业生产者自产农产品取得(开具)的农产品收购发票或者销售发票情况。如图所示:

财务小王:啊?第六栏不是取得“农产品收购发票和销售发票”,才填写这个栏次吗?

确实是填在这里。

国家税务总局《关于增值税消费税与附加税费申报表整合有关事项的公告》(改用新的申报表)(国家税务总局公告2021年第20号)中附件2:《增值税及附加税费申报表(一般纳税人适用)》及其附列资料填写说明第四点第6条:“第6栏“农产品收购发票或者销售发票”:…从小规模纳税人处购进农产品时取得增值税专用发票情况填写在本栏…”

财务小王:那“税额”一栏怎么填写呢?

“税额”栏=农产品销售发票或者收购发票上注明的农产品买价×9%+增值税专用发票上注明的金额×9%。

注意啦!

上述公式中的“增值税专用发票”是指纳税人从小规模纳税人处购进农产品时取得的增值税专用发票。

财务小王:如果购进农产品用于生产或者委托加工13%税率货物,则在生产领用当期,再加计抵扣1%。这种情况也填在第6栏“农产品收购发票或者销售发票”吗?

这也是一个常见的错误。

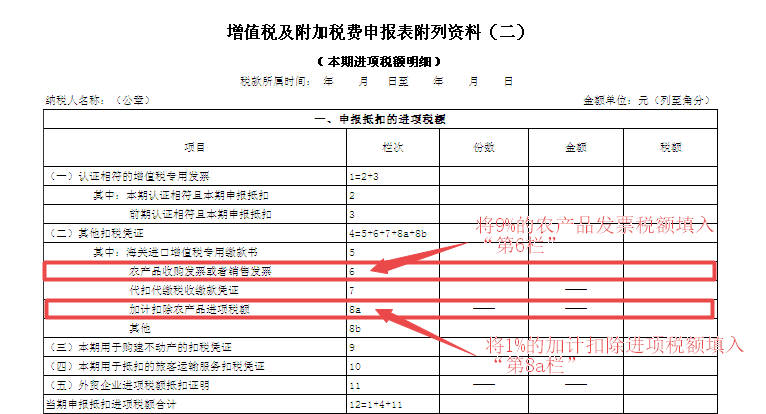

应当将9%的农产品发票税额填列在“第6栏”“农产品收购发票或销售发票”,将1%加计扣除进项税额填写在:《增值税纳税申报表附列资料(二)》第8a栏“加计扣除农产品进项税额”,填写纳税人将购进的农产品用于生产销售或委托受托加工13%税率货物时加计扣除的农产品进项税额。如图所示:

以上就是关于农产品专票的2个常见错误了,你get到要领了吗?更多农业相关财税知识,请关注财税实务选课中心>>农业/农村,帮你搞定农业账税。

相关推荐: