干货学习:减税降费下的账务调整如何处理?

减税降费行动正积极推动着,一系列政策都逐步落地实施,税收优惠越来越多,办税也越来越方便,红利惠及各行各业。对财务人员来说,如何处理好减税降费下的账务调整问题很重要,别着急,今天我们就来聊一聊减税降费下如何处理账务的问题。

▶(一)增值税下降对企业利润产生到底哪些影响?

增值税减税对于盈利的直接影响来源于税率变动和买卖价差,前者核心来自于政策调整倾向,后者核心则是来自于议价能力。

1.“买价改变,卖价不变:对上下游都有议价能力”

2.“买卖价都不变:只对下游有议价能力”

受益幅度排名靠前制造业有的有金属冶炼和压延加工品、通信设备、计 算机和其他电子设备、电气机械和器材、化学产品、金属制品。

受益幅度靠前的服务业有批发和零售、食品和烟草、水的生产和供应、 纺织品。

“买价不变,卖价改变:对上下游都没有议价能力”这一情况只会导致 企业盈利状况不变或者变差。

“买卖价都改变:只对上游有议价能力”这一情况不会影响企业的利润水平。

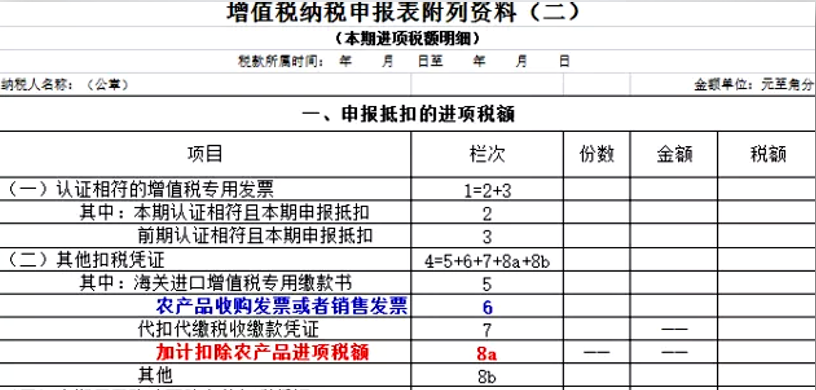

▶(二)增值税实行加计扣除如何实行?

增值税加计扣除的历史:在2017年7月1日简并增值税税率结构时,取消了增值税13%的税率,改为11%(购进农产品的扣除率相应也为11%)。当时为了确保税负只减不增,规定在营业税改征增值税试点期间,纳税人购进用于生产销售或委托受托加工17%税率货物的农产品维持原扣除力度(13%) 不变。

2018年5月1日,为完善增值税制度,对增值税税率再次进行了调整,纳 税人发生增值税应税销售行为或者进口货物,原适用17%和11%税率的,分别调整为16%、10%(购进农产品的扣除率相应也为10%)。同时规定,纳税人购进用于生产销售或委托加工16%税率货物的农产品,按照12%的扣除率计算进项税额。

至此,“加计扣除农产品进项税额”不再执行,改为直接按照12%的扣除率计算进项税额。“加计扣除”这个词语也就渐渐淡出增值税领域。

目前加计扣除最可能的方式:服务业购进的原材料、固定资产等采用加计抵扣,实际上将其纳入了增值税发票体系,可以有效的进行征管;而且采 用这种方式,多购多扣,少购少扣。

关于加计的幅度,由于原来的16%降为13%,10%降为9%,最大可能是按2%进行加计。比如企业购进100万固定资产,进项为100*13%=13万, 加计2%,加计为100*2%=2万元。

▶(三)对企业账务有哪些影响?

1.如果合同约定结算价款,为不含税价款+增值税款,不影响。

2.如果合同约定结算价款,为含税价款XXXX元,则税率下降之后,节约 的增值税款,要计入主营业务收入等核算,而增值税的计算按降低之后的税率。

如果A公司,卖了一批16%税率的货物给B公司,合同约定含税售价为 580万元

(1)16%税率下:

B公司则需要支付给A公司:580万元

A公司的销项税额为:580万/(1+16%)*16%=80万

A公司收入=580-80=500万

(2)税率降至13%后:

B公司仍需要支付给A公司:580万元

A公司的销项税额变成:580/(1+13%)*13%≈66.7万

A公司收入=580-66.7=513.3万

本文是正保会计网校原创文章,转载必须注明出处。

财会人必须掌握的100个涉税问题,为财会人系统梳理了日常税务中涉及的所有重要的税收法规,从新税收政策解读入手,讲解最常见、最焦灼的100多个热点税务问题,通过案例详解税务风险,使您能迅速把握分析问题的思路和解决途径。赶快报名了解吧>>