坏账如何会计处理?如何进行企业所得税申报

A公司账面需要计提坏账,转回坏账,甚至还有已确认损失收回,绕来绕去,该如何会计处理?如何进行企业所得税申报呢?

案例1:2021年成立A公司,本年末A公司应收账款账面余额100万,公司采用“余额百分比法”计提坏账准备,计提比例5%。A公司企业所得税适用税率25%。

应计提数=期末应收账款余额×计提比例=100×5%=5万元

1. 会计处理

借:信用减值损失--坏账损失 5万元

贷:坏账准备 5万元

注:实务中还需考虑递延所得税。

2. 税务处理

(1)政策依据

①《中华人民共和国企业所得税法》

第十条 在计算应纳税所得额时,下列支出不得扣除:

… …

(七)未经核定的准备金支出;

… …

②《中华人民共和国企业所得税法实施条例》

第五十五条 企业所得税法第十条第(七)项所称未经核定的准备金支出,是指不符合国务院财政、税务主管部门规定的各项资产减值准备、风险准备等准备金支出。

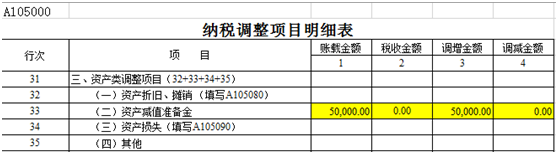

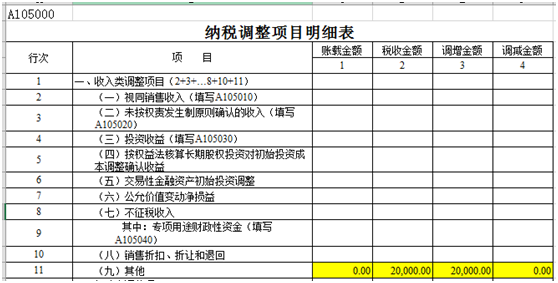

③ A105000《纳税调整项目明细表》填报说明

第33行“(二)资产减值准备金”:填报坏账准备、存货跌价准备、理赔费用准备金等不允许税前扣除的各类资产减值准备金纳税调整情况。第1列“账载金额”填报纳税人会计核算计入当期损益的资产减值准备金金额(因价值恢复等原因转回的资产减值准备金应予以冲回)。第1列,若≥0,填入第3列“调增金额”;若<0,将绝对值填入第4列“调减金额”。

(2)汇算清缴表格填列

综上政策,计提的坏账损失5万元不允许税前扣除,需要在2021年度汇算清缴时进行纳税调增。企业所得税汇算清缴申报表中填写如下:

案例2(接上例):2022年5月,A公司应收B公司2万元确定不可收回,且符合税法规定可税前扣除的条件。2022年末应收账款账面余额110万元。

1. 会计处理

2022年5月,冲抵坏账时:

借:坏账准备 2万元

贷:应收账款—B公司 2万元

2022年末补提坏账时:

应计提数=期末应收账款余额×计提比例-坏账准备余额=110*5%-3=2.5万元。

借:信用减值损失--坏账损失2.5万元

贷:坏账准备 2.5万元

注:实务中还需考虑递延所得税。

2. 税务处理

(1)政策依据

① 国家税务总局关于发布《企业资产损失所得税税前扣除管理办法》的公告(国家税务总局公告2011年第25号)和国家税务总局关于《企业所得税资产损失资料留存备查有关事项》的公告(国家税务总局公告2018年第15号)

第四条 企业实际资产损失,应当在其实际发生且会计上已作损失处理的年度申报扣除;法定资产损失,应当在企业该项资产已符合法定资产损失确认条件,且会计上已作损失处理的年度申报扣除。

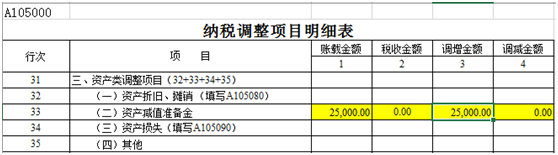

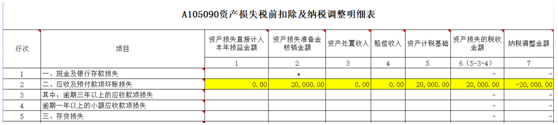

② A105090《资产损失税前扣除及纳税调整明细表》填报说明

第2行“二、应收及预付款项坏账损失”:填报纳税人当年发生的应收及预付款项坏账损失的账载金额、资产损失准备金核销金额、资产处置收入、赔偿收入、资产计税基础、资产损失的税收金额及纳税调整金额。

(2)表格填列:

① 补提的坏账损失不允许税前扣除,需要在2022年度汇算清缴时进行纳税调增。企业所得税汇算清缴申报表中填写如下:

② 明确收不回来的款项如果符合税法规定,可以在企业所得税前扣除。2022年度企业所得税汇算清缴申报表中填写如下:

注:应收账款坏账企业所得税前能否扣除的政策依据:

《财政部国家税务总局关于企业资产损失税前扣除政策的通知》(财税[2009]57号)

《关于发布《企业资产损失所得税税前扣除管理办法》的公告》(国税2011年第25号)

案例3(接上例):2023年5月,A公司收回2022年已确认损失的B公司款项2万元,2023年末,A公司应收账款余额100万,公司采用“余额百分比法”计提坏账准备,计提比例5%。

1. 账务处理

2023年5月,收回坏账时:

借:应收账款—B公司 2万元

贷:坏账准备 2万元

同时:

借:银行存款 2万元

贷:应收账款—B公司 2万元

2023年末冲减坏账时:

应冲减数=期末应收账款余额×计提比例-坏账准备余额=100*5%-7.5=-2.5万元。

借:坏账准备 2.5万元

贷:信用减值损失--坏账损失 2.5万元

注:实务中还需考虑递延所得税。

2. 税务处理:

(1)政策依据:

①《财政部 国家税务总局关于企业资产损失税前扣除政策的通知》(财税[2009]57号)

第十一条 企业在计算应纳税所得额时已经扣除的资产损失,在以后纳税年度全部或者部分收回时,其收回部分应当作为收入计入收回当期的应纳税所得额。

②《中华人民共和国企业所得税法实施条例》

第二十二条 企业所得税法第六条第(九)项所称其他收入,是指企业取得的除企业所得税法第六条第(一)项至第(八)项规定的收入外的其他收入,包括企业资产溢余收入、逾期未退包装物押金收入、确实无法偿付的应付款项、已作坏账损失处理后又收回的应收款项、债务重组收入、补贴收入、违约金收入、汇兑收益等。

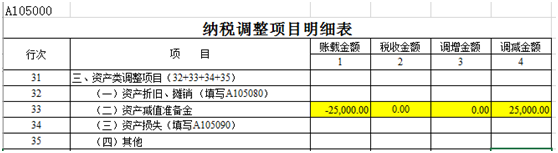

(2)表格填列

① 冲减的坏账损失2.5万元,需要在2023年度汇算清缴时进行纳税调减。企业所得税汇算清缴申报表中按如下填写:

② 已作坏账损失处理后又收回的应收款项2万元,企业所得税上作为“其他收入”,即填写了A105090《资产损失税前扣除及纳税调整明细表》中收入类调整项目—其他,2023年度汇算清缴申报时按如下填写:

更多推荐: