取得增值税留抵退税后记得关注这几点!

增值税留抵退税新政自4月1日实施,我们公司前段时间完成增值税申报并申请了留抵退税,现在已经拿到了税惠“红包”。取得增值税留抵退税后记得关注这几点!

一、申报增值税时调减当期留抵税额

政策依据

根据《财政部 税务总局关于进一步加大增值税期末留抵退税政策实施力度的公告》(财政部 税务总局公告2022年第14号)、《国家税务总局关于办理增值税期末留抵税额退税有关事项的公告》(国家税务总局公告2019年第20号)规定,纳税人取得退还的留抵税额后,应相应调减当期留抵税额。相应表单填报示例如下:

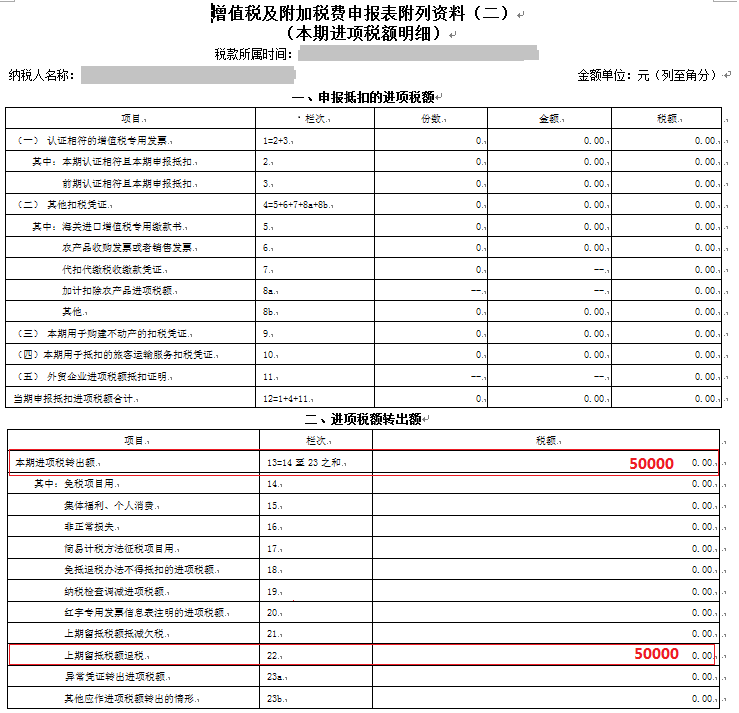

申报表填报示例

纳税人收到税务机关准予留抵退税的税务事项通知书当期,以税务机关核准的允许退还的留抵税额冲减期末留抵税额,并在办理增值税纳税申报时,系统会自动识别,自动填入增值税及附加税费申报表附表资料(二)本期进项税额明细表中的第22栏次“上期留抵税额退税”和“本期进项税转出额”。

例如,纳税人2022年4月取得留抵退税额5万元,在2022年5月办理所属期4月增值税申报时,增值税及附加税费申报表附表资料(二)本期进项税额明细表第22栏次会自动填入5万元,并相应转出进项税额5万元。

二、申报附加税时计税(征)依据中扣除退还的留抵税额

政策依据

根据《财政部 税务总局关于增值税期末留抵退税有关城市维护建设税 教育费附加和地方教育附加政策的通知》(财税〔2018〕80号)规定,对实行增值税期末留抵退税的纳税人,允许其从城市维护建设税、教育费附加和地方教育附加的计税(征)依据中扣除退还的增值税税额。

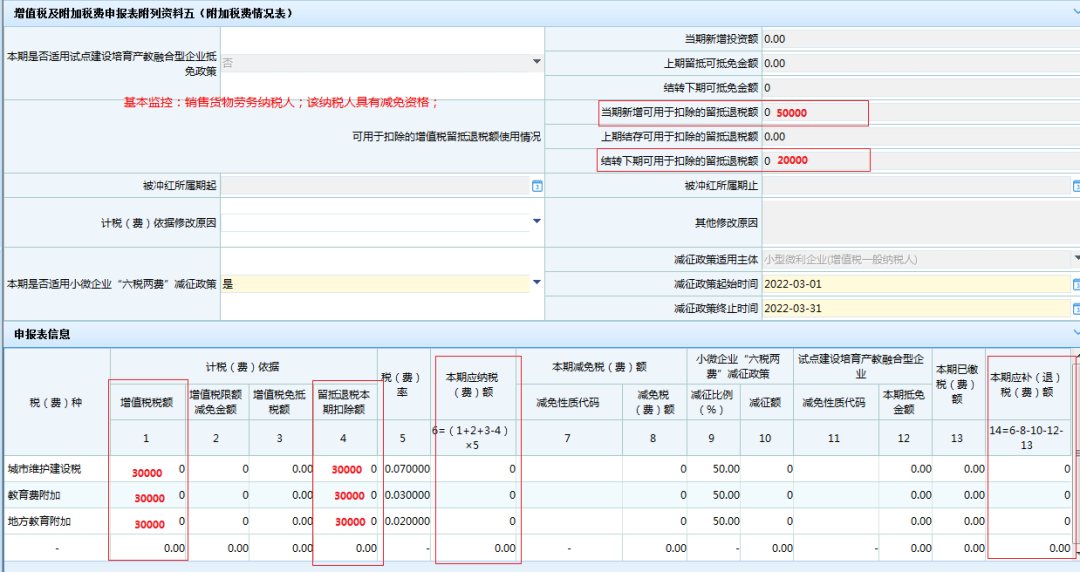

申报表填报示例

在纳税人收到税务机关准予留抵退税的税务事项通知书当期,系统会自动识别,将税务机关核准的允许退还的留抵税额自动填入《增值税及附加申报表附列资料(五)——附加税费情况表》的“当期新增可用于扣除的留抵退税额”栏次,根据增值税税额,在该表的“留抵退税本期扣除税额”栏次自动抵减城市维护建设税、教育费附加、地方教育附加的计税(费)依据,计算下来的未扣除留抵退税额,自动填入“结转下期可用于扣除的留抵退税额”。

接上例,纳税人2022年4月取得留抵退税额5万元,在2022年5月办理所属期4月增值税申报时需缴纳增值税3万元,均为一般计税项目,可从城市维护建设税、教育费附加和地方教育附加的计税(费)依据中扣除退还的增值税税额3万元,扣除后本期城市维护建设税、教育费附加和地方教育附加的计税(费)依据为0,结转下期可用于扣除的留抵退税额为2万元。

更多推荐: