不知道如何确定建安企业纳税义务时间?看完这篇就懂了~

刚入职建安行业,经验较浅的财务小伙伴们都很头疼一件事,那就是纳税义务时间是如何确定的。在工作当中进行这项业务的时候也是费事费力,还很容易出现错误,很是焦虑。别慌,今天网校就给大家一下这方面的重点难点,快啦学习下吧~

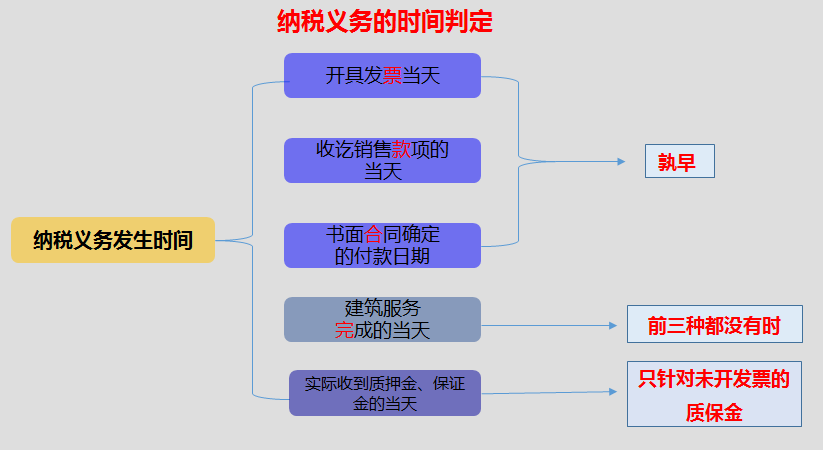

一、纳税义务时间的判定及变化

财税〔2016〕36号第五章 纳税义务、扣缴义务发生时间和纳税地点,第四十五条:

(一)纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。

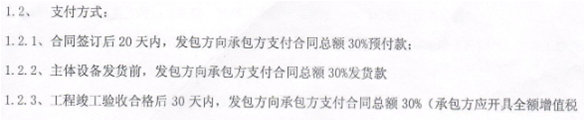

取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

(二)纳税人提供建筑服务、租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。--《营业税改征增值税试点实施办法》(财税〔2016〕36号)

但按照58号文的规定:建筑企业预收款只需要预缴增值税(2%或3%),而不需要申报缴纳增值税。

财税[2017]58号 财政部 税务总局关于建筑服务等营改增试点政策的通知

二、《营业税改征增值税试点实施办法》(财税〔2016〕36号印发)第四十五条第(二)项修改为“纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天”。58号文在这里吧“提供建筑服务”删除了。

三、纳税人提供建筑服务取得预收款,应在收到预收款时,以取得的预收款扣除支付的分包款后的余额,按照本条第三款规定的预征率预缴增值税。按照现行规定应在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在建筑服务发生地预缴增值税。按照现行规定无需在建筑服务发生地预缴增值税的项目(如:在同一地级市跨区、县的),纳税 人收到预收款时在机构所在地预缴增值税。适用一般计税方法计税的项目预征率为2%,适用简易计税方法计税的项目预征率为3%。

可见无论是否为异地都要预缴增值税,只是预缴的地点不同而已。但各地要求不同。

二、通过实际合同理解判断纳税义务时间

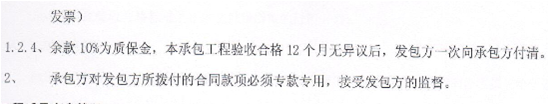

三、建筑服务质保金增值税的纳税义务时间与所得税的区别

建筑服务质保金的纳税义务发生时间,保护建筑业的条款受到建筑企业的欢迎:先开具发票的,以开票日为纳税义务发生时间;未开票的,被扣押的质保金在实际收取当天确认纳税义务。

四、纳税人提供建筑服务,被工程发包方从应支付的工程款中扣押的质押金、保证金,未开具发票的,以纳税人实际收到质押金、保证金的当天为纳税义务发生时间---国家税务总局公告2016年第69号《关于在境外提供建筑服务等有关问题的公告》

所得税方面:保证金是否收到不影响所得税收入的确定。

还想学习更多财税知识吗?

快来正保会计网校-开放课堂看

郑法胜老师讲解的

针对建筑、施工、安装企业,对增值税、所得税风险管控与筹划,有效化解建筑业多种用工形式下的社保、税收困境,达到降社保与税收优化的有机融合,轻松应对建筑业查账征收新考验,具有很强的实操性。本课程对建筑装饰装修、建筑物拆除、平整、园林绿化工程、电建公司等同样适用。心动不如行动,快来学习吧!点击图片即可报名参加>>