国内旅客运输服务增值税如何抵扣?如何账务处理?看完你就懂了!

购进“国内旅客运输服务”涉及的进项税额计算抵扣问题是今年的热点话题,你对于新出的政策是不是有什么疑问,是不是没有太搞懂账务处理怎么弄?今天正保会计网校带你了解下吧!

一、政策回顾

关于深化增值税改革有关政策的公告

纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。纳税人未取得增值税专用发票的,暂按照以下规定确定进项税额

1)取得增值税电子普通发票的,为发票上注明的税额

2)取得注明旅客身份信息的航空运输电子客票行程单的,为按照下列公式计算进项税额:航空旅客运输进项税额= (票价+燃油附加费)/( 1+9%) x9%

3)取得注明旅客身份信息的铁路车票的,为按照下列公式计算的进项税额:铁路旅客运输进项税额=票面金额/ ( 1+9% ) x9%

4)取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:公路、水路等其他旅客运输进项税额=票面金额/ ( 1+3% ) x3%

二、旅客运输服务可抵扣凭证

1)增值税专用发票

2)增值税电子普通发票

3)注明旅客身份信息的航空运输电子客票行程单

4)注明旅客身份信息的铁路车票

5)注明旅客身份信息的公路、水路等其他客票

【注意】未注明旅客个人信息的如定额发票、观光游览车票、出租车机打发票,均不得作为抵扣凭证。航空和铁路按9%抵扣,其他客运按3%抵扣。

三、纳税人购进国内旅客运输服务,进项税允许抵扣。

1)国内旅客运输

只有国内旅客运输服务才可以抵扣进项税。国际运输适用零税率或免税,不存在进项抵扣问题。

2)注明身份信息

除增值税发票外的旅客运输扣税凭证,只有注明旅客身份信息才可以计算抵扣进项税,手写无效。

3)符合抵扣规定

需要符合进项抵扣的基本规定。比如用于免税、简易计税的不得抵扣;用于集体福利、个人消费、非正常损失等情形的不得抵扣等。

4)建立合法用工关系

对于劳务派遣的用工形式,劳务派遣人员发生的旅客运输费用,应由用工单位抵扣进项税额,而不是劳务派遣单位抵扣。

热点问答

增值税一般纳税人购进国际旅客运输服务,能否抵扣进项税额?

答:不能。纳税人提供国际旅客运输服务,适用增值税零税率或免税政策。相应地,购买国际旅客运输服务不能抵扣进项税额。

国际运输包括港澳台、国内飞往其他国家机票、其他国家之间机票

我公司因员工出差计划取消,支付给航空代理公司退票费,并取得了6%税率的增值税专用发票。请问,我公司可以抵扣该笔进项税额吗?

答:按照现行政策规定,航空代理公司收取的退票费,属于现代服务业的征税范围,应按照6%税率计算缴纳增值税。你公司因公务支付的退票费,属于可抵扣的进项税范围,其增值税专用发票上注明的税额,可以从销项税额中抵扣。

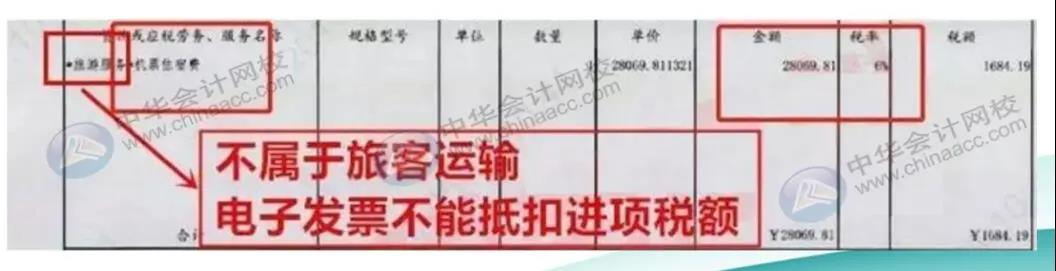

【注意】旅行社或网上订的飞机票,取得电子发票,如果发票税收编码属于"旅客运输”同时税率栏是9%/3%的,可以抵扣发票上注明的税额;如果发票税收编码属于“旅游服务”或税率栏是6% ,不属于旅客运输,不能抵扣进项税额。

四、账务处理

借:管理费用——差旅费

应交税费——应交增值税(进项税)

贷:银行存款

案例分析

(1)小保公司2019年4月5日取得客运增值税专用发票,发票上注明不含税金额100元,增值税税额9元;

(2)小保公司2019年4月7日取得客运增值税电子普通发票,发票上注明不含税金额200元,增值税税额18元;

(3)小保公司2019年4月10日取得航空客票行程单,行程单上注明票价1000元,燃油附加费100元,机场建设费50元,合计金额1150元【注意:机场建设费不可以计算抵扣进项税哦】;

(4)小保公司2019年4月15日取得高铁票,票上注明金额500元;

(5)小保公司2019年4月20日取得客运大巴的发票,发票上注明金额200元【注意:公路、水路的客票只能抵扣3%哦】。

小保公司本月可抵扣的客运服务的进项税额是多少?又该怎么填写表格呢?

小保公司可抵扣的客运服务进项税按照填表分类,可分为2类:

(1)取得增值税专用发票:不含税金额100元,可抵扣进项税9元;

(2)取得其他扣税凭证:增值税电子普通发票、航空客票行程单、高铁票、客运大巴的发票。

不含税金额=200+(1000+100)÷(1+9%)+500÷(1+9%)+200÷(1+3%)=1862.05元;

可抵扣进项税=18+(1000+100)÷(1+9%)×9%+500÷(1+9%)×9%+200÷(1+3%)×3%=155.95元。

看完这些你是不是学会了呀!

还想了解更多关账务处理的知识吗?

想提升自己吗?

来正保会计网校—开放课堂吧!

快速提升您的综合能力,帮您解决财务工作中财务不合规的难解疑问,

细讲解内外账的处理技巧,从而实现企业财务人员的价值!

赶快来了解下吧,点击即可进入。