企业所得税弥补亏损明细表,非常清楚!特别好懂!

一年一度的企业所得税汇算清缴进入申报小高峰,很多财务人员搞不清楚弥补亏损明细表该如何填报。这一篇,结合弥补亏损的政策和案例,手把手教你填报《A106000企业所得税弥补亏损明细表》。

一、一般企业怎么填?

《企业所得税法》第十八条规定,一般企业纳税年度发生的亏损,准予向以后5个纳税年度结转。

案例1(一般企业)

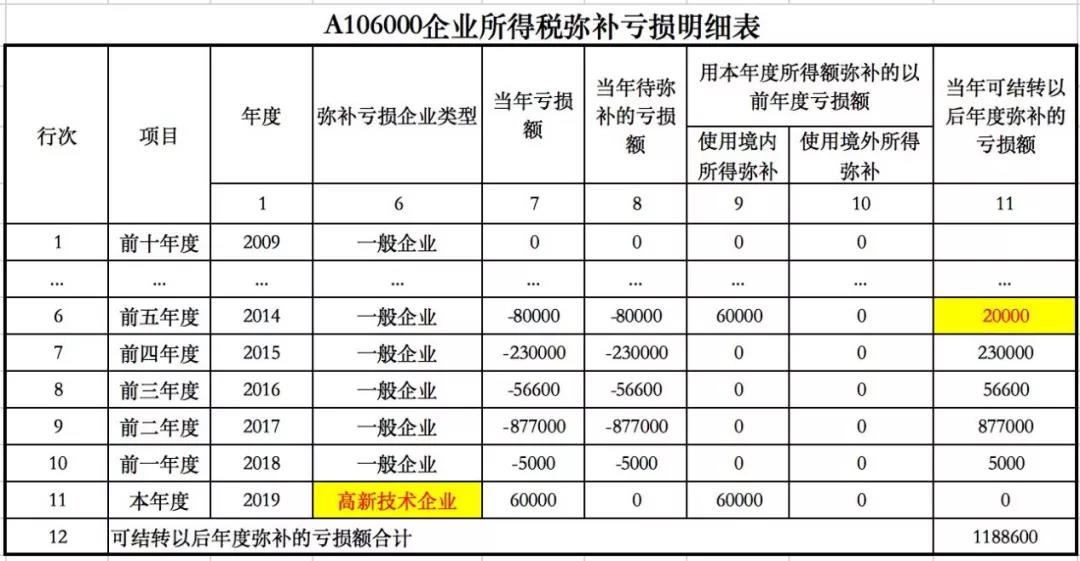

A公司主营建筑服务,2014-2018年发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

此时,只需要按照亏损发生的自然年度顺序进行亏损弥补即可。

由于A公司为一般企业,最长的弥补亏损年限为5年,因此2014年尚未弥补完的2万元就不能再结转到以后年度进行弥补了,而2015年及后续年度未弥补完的亏损,仍继续结转以后年度。需要注意的是,上表中涂黄色的第11行第9列是本列以上各行的合计数,表示用本年所得弥补的以前年度亏损总额。

二、高新技术企业和科技型中小企业怎么填?

对于高新技术企业和科技型中小企业,按照《关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)的规定:自2018年1月1日起,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转至以后10个纳税年度弥补。

案例2-1(高新技术企业)

B公司主营软件开发服务,2019年被认定为国家级高新技术企业,2014-2018发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

此时,弥补亏损的顺序仍然按照亏损发生的自然年度顺序,但与案例1一般企业的结转亏损不同的是,由于B公司在2019年被认定为高新技术企业,那么2019年之前的5个年度的尚未弥补,最长的弥补亏年限就由5年延长到10年,因此2014年尚未弥补完的2万元就也可以结转以后年度。

案例2-2(由科技型中小企业转为一般企业)

C公司主营电子元器件制造,2018年被认定为科技型中小企业,但2019年由于不符合科技型中小企业的条件而转为一般企业,2013-2018发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

在案例2-2的背景下,弥补亏损的顺序就不再是按照亏损发生的自然年度顺序,而是按照亏损结转的到期年限顺序,先到期的先弥补,同时到期的,亏损先发生的先弥补。

具体来说,由于C公司2018年被认定为科技型中小企业,那么C公司2013年-2017年度的亏损的弥补亏损年限为10年,即亏损结转年限在2023年-2027年间到期。但由于C公司2019年转为一般企业,企业2018年发生的亏损就只能结转以后5个年度,即亏损结转年限在2023年到期,下表具体展示了C公司各年度尚未弥补完的亏损的到期年度。

2013年的亏损和2018年的亏损先到期,且同时到期,但2013年的亏损先发生,因此C公司弥补亏损的顺序就变成了2013、2018、2014、2015……2017。此后每一年,如果弥补亏损企业类型发生了变化,申报系统将自动重新计算弥补亏损年限的到期时间,然后根据新的到期时间,自动分配各年度的弥补亏损额。

三、企业发生政策性搬迁事项怎么填?

按照《国家税务总局关于发布<企业政策性搬迁所得税管理办法>的公告》(国家税务总局公告2012年第40号)第二十一条规定:企业以前年度发生尚未弥补的亏损的,凡企业由于搬迁停止生产经营无所得的,从搬迁年度次年起,至搬迁完成年度前一年度止,可作为停止生产经营活动年度,从法定亏损结转弥补年限中减除;企业边搬迁、边生产的,其亏损结转年度应连续计算。

案例3(2018年发生政策性搬迁事项)

D公司位于某市地铁规划沿线,2017年10月开始进行政策性搬迁,2019年5月完成搬迁并恢复生产经营,2018年度停止生产经营无所得,2019年度《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

大家是否有注意到,本年度的前一年度竟然是“2017”呢?这是因为D公司在2018年年度申报表的基础信息表勾选了“216发生政策性搬迁且停止生产经营无所得年度”,所以在2019度申报时,申报系统就将2018年从亏损弥补结转年限中扣除了。

四、特殊性合并、分立、转入转出的亏损怎么填?

按照《财政部、国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)第六条第四款、第五款的规定,适用特殊性税务处理方式进行的合并、分立,被合并、被分立企业尚未弥补的亏损额经过限额计算后,可由合并企业、分立企业继续进行弥补。

案例4(特殊性企业合并转入亏损)

E公司2019年3月完成对F公司(2018年认定国家级高新技术企业)的吸收合并,2013-2015年F公司每年尚未弥补完的亏损经过限额计算后,可由E公司继续弥补的亏损均为-10000元,2019年度《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

看到上面的申报表示例,您是不是也有很多问号呢?下面带您逐一分析!

1、为什么E公司是一般企业,为什么2013年转入的亏损还能够在本年进行弥补呢?

答:那是因为根据《国家税务总局关于延长高新技术企业和科技型中小企业亏损结转弥补年限有关企业所得税处理问题的公告》(国家税务总局公告2018年第45号)第三条的规定,虽然E公司是一般企业,但由于F公司是高新技术企业,其2013-2017年的亏损可以结转10年,因此亏损转入E公司后,结转年限仍然可以按照10年计算,2014、2015年转入的亏损同理。另外,如果E公司本身就是高新技术企业,那么无论合并、分立的企业转入的亏损的弥补年限是5年还是10年,都可以按照10年进行结转。

2、为什么E公司2014年的待弥补亏损有40000元,但是只弥补了其中的30000元呢?为什么2018年的亏损先于2014年的亏损进行弥补了呢?

答:这仍然是弥补亏损顺序的问题,与案例2-2的分析相同,按照亏损结转的到期年限顺序,先到期的先弥补,同时到期的,亏损先发生的先弥补。

E公司2014年待弥补的40000元亏损中,其中30000元为自身经营亏损,弥补亏损结转到期时间为2019年,另外的10000元亏损是合并F公司转入的,结转年限到期时间为2024年,2015年的待弥补亏损同理。再看2018年的亏损,由于只能结转5年,于2023年到期,所以2018年的待弥补亏损就要先行进行弥补啦。

温馨提醒:

如果纳税人发生特殊性合并、分立业务,除需正确填写基础信息表“212-重组事项税务处理方式”、“213重组交易类型”、“214重组当事方类型”的内容哦,还需勾选填报《A105100 企业重组及递延纳税事项纳税调整明细表》,并在年度申报时填报相关的附列资料。

五、境外所得弥补境内亏损怎么填?

根据《国家税务总局关于发<企业境外所得税收抵免操作指南>的公告》(国家税务总局公告2010年第1号)规定:若企业境内所得为亏损,境外所得为盈利,且企业已使用同期境外盈利全部或部分弥补了境内亏损,则境内已用境外盈利弥补的亏损不得再用以后年度境内盈利重复弥补。

案例5(境外所得弥补境内亏损)

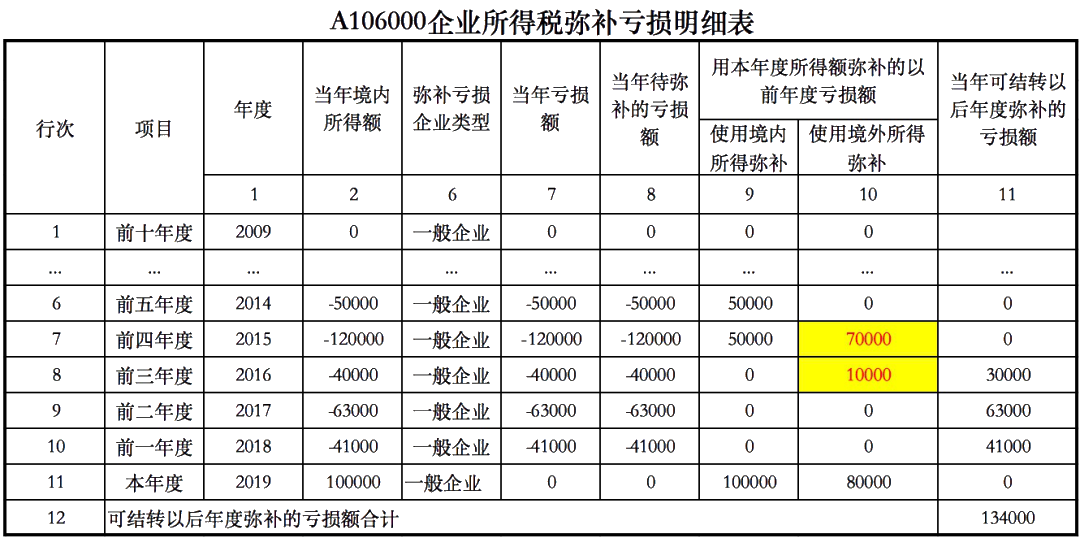

G公司2019年实现所得180000元,其中包括香港的分支机构实现所得80000元,2019年度《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

如本例所示,2015的亏损在用境内的所得弥补其中的50000元后,还有70000元使用的就是另外所得进行弥补的哟~需要提醒大家注意的是,如果要使用境外所得弥补境内亏损,除在A106000表填报外,还需要将实际抵减境内亏损的金额填入《A108000 境外所得税收抵免明细表》合计行的第六列哦~

另外,根据《中华人民共和国企业所得税法》第十七条规定:企业在汇总计算缴纳企业所得税时,其境外营业机构的亏损不得抵减境内营业机构的盈利。

怎么样,看完上述的案例,你是否更清楚《A106000企业所得税弥补亏损明细表》的填报规则了呢?

弥补亏损表填报复杂,如果出现填报错误将容易影响未来年度的弥补亏损数据哦!

再次提醒:

如果纳税人发现申报系统中的弥补亏损数据与企业的核算不一致,请及时联系主管税务机关~

还想要了解跟多关于汇算清缴的知识吗?

来正保会计网校—开放课堂吧!

从零基础认识企业所得税到所得税的核算、季度申报以及年终汇算清缴申报,课程通过大量的案例带领大家一步步完成所得税季度与年度申报。

心动不如行动,快来一起学习吧!