速看!个税经营所得汇算清缴,有案例,教操作~

个人所得税经营所得汇算清缴即将结束,小编准备好了知识要点,能帮助您快速掌握,赶紧收藏起来吧!

一、什么时候办理?

在取得经营所得的次年3月31日前办理汇算清缴。

二、哪些人应当办理汇算清缴?

个体工商户业主、个人独资企业投资者、合伙企业个人合伙人、承包承租经营者个人以及其他从事生产、经营活动的个人,在中国境内取得了经营所得,并且实行查账征收的,需要办理个人所得税经营所得汇算清缴。

三、在哪儿缴?怎么缴?

只取得一处经营所得——向经营管理所在地主管税务机关办理——填《个人所得税经营所得纳税申报表(B表)》;

取得多处经营所得——分别向经营管理所在地主管税务机关办理——填《个人所得税经营所得纳税申报表(B表)》,但要选择一处进行汇总申报,填《个人所得税经营所得纳税申报表(C表)》。

四、办理渠道有哪些?

①自己办

您可输入网址,或在您所在城市的税务局官方网站首页点击“自然人电子税务局”,进入自然人电子税务局WEB端办理经营所得B表和C表申报。

②单位办

您也可以请被投资单位通过自然人电子税务局扣缴端帮助代办经营所得(B表)申报。

③大厅办

建议您尽量通过自然人电子税务局WEB端或扣缴端办理,若在远程办税中遇到问题,也可携带申报表及相关资料前往经营管理所在地主管税务机关办税服务厅办理。

五、经营所得汇算清缴税款如何计算?

看看公式:

应纳税所得额=收入总额 -(成本+费用)- 损失

温馨提示:

1.取得经营所得的个人,没有综合所得的,计算其每一纳税年度的应纳税所得额时,应当减除费用6万元、专项扣除、专项附加扣除以及依法确定的其他扣除。

2.从两处以上取得经营所得的,应汇总计算个人所得税;合伙企业合伙人的经营所得应纳税所得额采取“先分后税”原则计算。

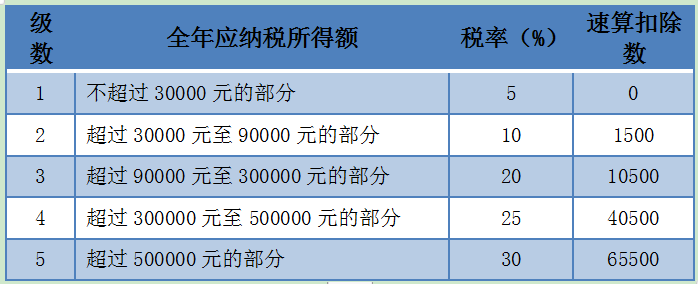

个人所得税税率表(经营所得适用)

六、经营所得计算案例

张某创办的个人独资企业A在2020年实现收入总额500万元,成本费用为300万元,张某在该企业列支工资4万元,其它纳税调整增加额为21万元。

同时,张某创办的独资企业B位于乙地,2020年实现收入总额100万元,成本费用为80万元。张某在该企业列支工资8万元,无其它纳税调整事项。

此外,张某创办的独资企业C位于丙地,2020年实现收入总额300万元,成本费用为260万元,无其它纳税调整事项。

张某2020年度缴纳的基本养老保险和基本医疗4.4万元,符合条件的专项附加扣除为3.6万元。

假设张某无综合所得,2020年度经营所得应该如何纳税申报呢?

分企业分别办理汇算清缴

1.来源于企业A经营所得的纳税申报

假设专项扣除和专项附加扣除在该企业扣除:

来源于A企业的经营所得=500-300+4+21=225万元

应纳税所得额=225-6-4.4-3.6=211万元

适用税率35%,速算扣除数为65500元

应交个人所得税=211*35%-6.55=67.30万元

张某应于2021年3月31日前向甲地主管税务机关办理纳税申报,并报送《个人所得税经营所得纳税申报表(B表)》。

2.来源于B企业经营所得的纳税申报

来源于B企业的经营所得=100-80+8=28万元

应纳税所得额=28-6=22万元

适用税率20%,速算扣除数为10500元

应交个人所得税=22*20%-1.05=3.35万元

张某应于2021年3月31日前向乙地主管税务机关办理纳税申报,并报送《个人所得税经营所得纳税申报表(B表)》。

3.来源于企业C经营所得的纳税申报

来源于C企业的经营所得=300-260=40万元

应纳税所得额=40-6=34万元

适用税率30%,速算扣除数为40500元

应交个人所得税=34*30%-4.05=6.15万元

张某应于2021年3月31日前向丙地主管税务机关办理纳税申报,并报送《个人所得税经营所得纳税申报表(B表)》。

张某将三处经营所得合并计算:

汇总经营所得=225+28+40=293万元

汇总应纳税所得额=293-6-4.4-3.6=279万元

适用税率35%,速算扣除数为65500元

应交个人所得税=279*35%-6.55=91.1万元

已缴个人所得税=67.30+3.35+6.15=76.8万元

应补缴个人所得税=91.1-76.8=14.3万元

张某应于2021年3月31日前选择甲乙丙三地其中一处主管税务机关办理汇总申报,并报送《个人所得税经营所得纳税申报表(C表)》。

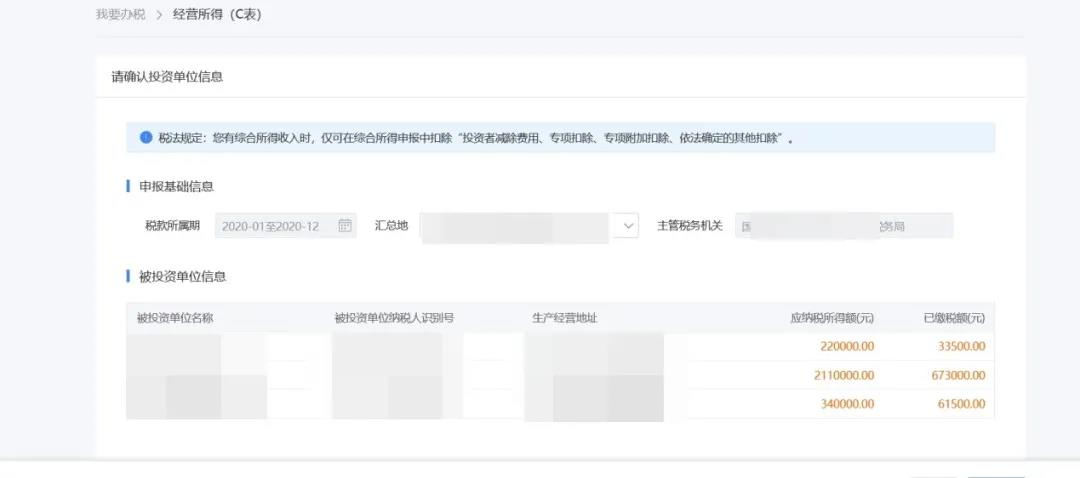

七、经营所得C表申报操作指引

为方便您直观的了解汇算清缴的操作方式,小编以上述案例为例,特意整理了web端的操作介绍。您通过网址,进入自然人电子税务局WEB端。然后,按照以下流程进行操作:

1.点击“我要办税-税费申报-经营所得(C表)”。

2.选择申报年度,点击“确定”。

3.确认投资单位信息。

以上述案例为例,系统会自动带出您所有被投资单位的应纳税所得额和已缴税款。

4.核对各投资单位应纳税所得额、应调整的各项扣除费用和适用的税收优惠,系统会自动为您计算出应补税款或应退税款。

需要特别注意的是,您可以在经营所得汇算清缴时扣除投资者减除费用,但是每人每年减除费用的上限为6万元。以上述案例为例,如果您有多个被投资企业在申报B表时均扣除了6万元的投资者减除费用,则需要在C表申报时,在“应调整的个人费用及其它扣除”模块“投资者减除费用”栏次对多减除的部分进行调增。

5.提交申报后,您就可以进行税款补缴或申请退税了!

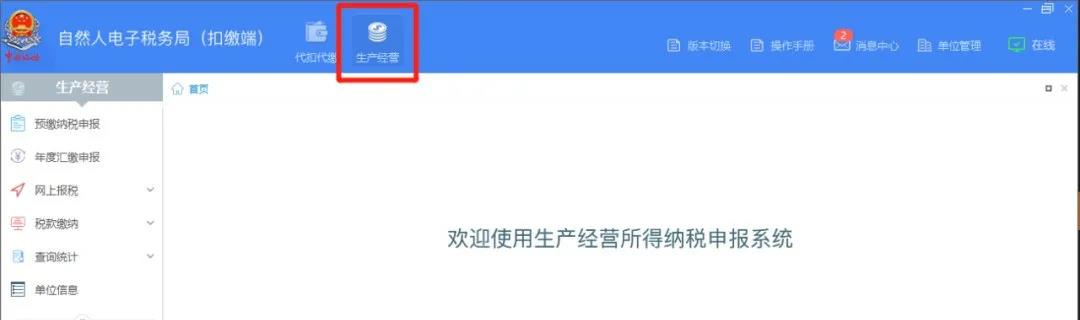

八、自然人电子税务局(扣缴端)操作

经营所得个人所得税年度申报

《个人所得税经营所得纳税申报表(B表)》适用于查账征收的个体工商户业主、企事业单位承包承租经营者、个人独资企业投资者和合伙企业自然人合伙人在中国境内取得经营所得的个人所得税2019年及以后纳税年度的汇算清缴。

操作步骤:

1.被投资单位登陆自然人电子税务局(扣缴端),进入系统后上方会显示生产经营申报通道,点击【生产经营】,则进入“生产经营”申报模块。

2.点击【年度汇缴申报】进入申报表填写主界面。若该税款所属期已有申报成功或待反馈的明细记录,则【收入、费用信息】不允许修改。

3.报表保存成功后,可进行申报表报送。

点击【网上报税】→【网上申报】,进入申报表报送界面,系统自动显示保存成功但未报送成功的报表,勾选报表记录后点击【发送申报】按钮进行申报表报送,税务机关系统接收成功后报表显示“申报处理中”状态,若未能自动获取到申报反馈结果,可自行点击【获取反馈】查看申报结果;若申报失败,可根据反馈提示修改申报表数据后,重新【发送申报】并【获取反馈】。

经营所得个人所得税年度申报作废

申报表报送成功后发现申报有误,可返回到申报菜单中进行修正。

申报成功未缴款时发现有误,可点击【启动更正】或【作废】按钮解锁报表状态后重新填写报送;申报成功并缴款成功后发现有误,可点击【启动更正】按钮启动更正后,对数据进行修改后更正申报。

启动更正后,如果发现申报数据无误,在未重新申报的前提下,可点击【撤销更正】按钮撤销更正。

2020年度汇算清缴已经开始,想快速提升汇算清缴实操技能,请关注财税实务选课中心,点击查看>>

相关标签: