汇算清缴搞不定?企业所得税汇算清缴账务处理大全拯救你!

根据规定企业每年需要在5月31日前完成企业所得税汇算清缴工作,企业所得税汇算清缴又是一项比较有难度的工作,要掌握的知识有很多,而且我国的会计核算与计税基础的不同,往往需要进行账务的调整,因此会计工作人员一定要对账务有着清晰的认识。

那么,企业所得税汇算清缴纳税调整的账务处理该怎么做呢?请看下文详细内容,保证大家看的物有所值哦~

一、根据汇算清缴的结果,会导致三种情形

(1)企业应交企业所得税金额与计提企业所得税金额相等,清缴后"应交企业所得税”明细科目为0 ;

(2)企业应交企业所得税金额小于计提企业所得税金额,清缴后“应交企业所得税”明细科目大于0 ;

(3)企业应交企业所得税金额大于计提企业所得税金额,清缴后“应交企业所得税”明细科目小于0。

二、不同企业汇算清缴账务处理是否有区别?

目前,不同企业适用会计准则或制度不同,主要是三类

(1)企业会计准则

(2)小企业会计准则

(3)企业会计制度

【注意】

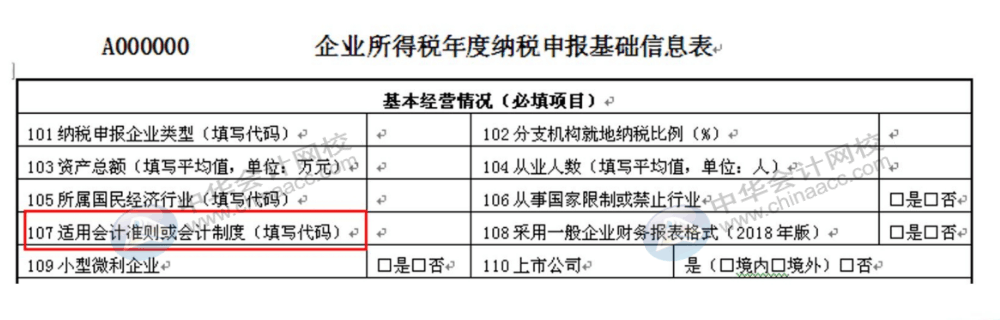

汇算清缴中,基础信息表是必填表,其中必填“107适用会计准则或会计制度”。原因在于,采用不同准则或制度直接影响到账务处理办法。

三、适用《企业会计准则》企业如何进行账务处理?

(一)盈利企业的账务调整

1、对永久性差异的账务调整

(1)当应纳税所得调增额大于调减额时,按两者之差做如下处理

第一步:补提“应交企业所得税”

借:以前年度损益调整

贷:应交税费一应交企业所得税

第二步:追溯调整

借:利润分配——未分配利润

盈余公积

贷:以前年度损益调整

(2)当应纳税所得调增额小于调减额时,按两者之差做如下处理

第一步:冲减多计提的“应交企业所得税'

借:应交税费——应交所得税

贷:以前年度损益调整

第二步:追溯调整

借:以前年度损益调整

贷:利润分配——未分配利润

盈余公积

2、对暂时性差异的账务调整

(1)应纳税暂时性差异的账务调整(补确认“递延所得税负债”和冲减"应交企业所得税”)

借:应交税费——应交所得税

贷:递延所得税负债

(2)可抵扣暂时性差异的账务调整(补确认“递延所得税资产”和补计提“应交企业所得税”)

因此,对于可抵扣暂时性差异的账务调整需要分两种情况

第一种情况:以后年度可得到抵扣的差异部分

借:递延所得税资产

贷:应交税费——应交企业所得税

第二种情况:以后年度有可能得不到抵扣的差异部分

第一步:补提“应交企业所得税"

借:以前年度损益调整

贷:应交税费——应交企业所得税

第二步:追溯调整

借:盈余公积

利润分配——未分配利润

贷:以前年度损益调整

(二)亏损企业账务调整

1、对于永久性差异

企业不用进行账务处理,将来盈利补亏时,按照本年度所得税汇算清缴确认的亏损额进行弥补即可。

2、对于暂时性差异

(1)对应纳税暂时性差异的账务处理

借:以前年度损益调整——所得税费用

贷:递延所得税负债

(2)对可抵扣暂时性差异的账务处理(以企业未来有足够的所得额来抵扣为限)

借:递延所得税资产

贷:以前年度损益调整——所得税费用

四、适用《小企业会计准则》企业如何进行账务处理?

1、账面上计提金额大于实际缴纳金额

也就是说企业所得税汇算清缴后,“ 应交企业所得税”余额大于0。之所以出现这种情况,可能是企业没有考虑到税收优惠政策等,比如固定资产一次性扣除等。

借:应交税费——应交企业所得税

贷:所得税费用

2、账面上计提金额小于实际缴纳金额

即上年底结账的时候可以计提的企业所得税少了。出现这种情况的原因,可能计提时仅仅根据企业会计利润计提的,没有考虑到视同销售等税会差异的纳税调整。

借:所得税费用

贷:应交税费——应交企业所得税

《小企业会计准则》这种处理为了简化核算,采用未来适用法,而不采用追溯重述法。

五、适用《企业会计制度》企业如何进行账务处理?

企业应当根据具体情况,选择采用应付税款法或者纳税影响会计法进行所得税的核算。

1、采用应付税款法核算

(1)补提所得税

借:以前年度损益调整

贷:应交税金——应交企业所得税

如果计提多了,就做相反分录。

(2)结转

借:利润分配——未分配利润

贷:以前年度损益调整

2、采用纳税影响会计法核算

(1)补提所得税大

借:以前年度损益调整(或在贷方)

递延税款(或在贷方)

贷:应交税金应交企业所得税

(2)冲减多提所得税

借:应交税金——应交企业所得税递延税款(或在贷方)

贷:以前年度损益调整(或在借方)

(3)虽然不补提,也不冲减,但是需要补确认递延税款(包括亏损企业,虽然不交税,但是也可能存在这样的账务调整)

借:递延税款(或在贷方)

贷:以前年度损益调整(或在借方)

(4)不管是哪种情况,都需要将以前年度损益调整结转至利润分配

借:利润分配——未分配利润(或在贷方)

贷:以前年度损益调整(或在借方)

好课推荐:

《2021年企业所得税汇算清缴综合讲解班》,一课搞定汇算清缴前瞻筹备、政策定位、优惠申请、报表填写,通过案例分析熟练掌握汇算清缴方法,从零起步,攻破汇算清缴难点问题。点击进入>>

更多资讯:

| 企业所得税 | 企业所得税怎么交 | 企业所得税优惠政策 | 企业所得税申报流程 |

| 个人所得税 | 个人所得税计算方法 | 个人所得税扣除标准 | 个人所得税申报流程 |

| 税务申报 | 纳税申报时间 | 税务申报方法 | 税务申报流程 |

| 汇算清缴 | 汇算清缴时间 | 个人所得税汇算清缴 | 企业所得税汇算清缴 |

| 税务筹划 | 税务筹划方法 | 税务筹划步骤 | 税务筹划案例 |

| 更多 | 税收政策 | 税务稽查 | 发票实操 |

更多汇算清缴知识,欢迎关注正保会计网校会计实务汇算清缴专题,点击进入>>