对于现金折扣,会计和税务上必须这样处理!

一、会计处理

企业在销售商品时给予客户的现金折扣,按照《企业会计准则第14号——收入(2006)》规定,应当按照扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时计入当期损益。

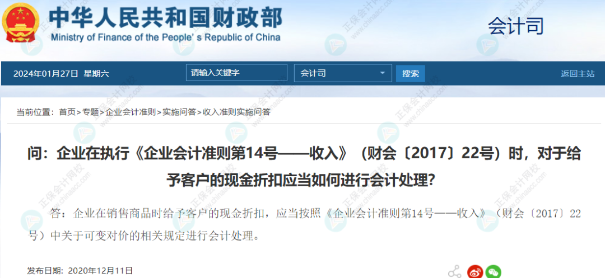

在《企业会计准则第14号——收入(2017)》(以下简称“新收入准则”)实施后,对于企业给予客户的现金折扣,根据财政部会计司发布的准则实施问答(如下图),要求按可变对价的相关规定进行会计处理。

“新收入准则”第十六条规定:

“合同中存在可变对价的,企业应当按照期望值或最可能发生金额确定可变对价的最佳估计数,但包含可变对价的交易价格,应当不超过在相关不确定性消除时累计已确认收入极可能不会发生重大转回的金额。企业在评估累计已确认收入是否极可能不会发生重大转回时,应当同时考虑收入转回的可能性及其比重。

每一资产负债表日,企业应当重新估计应计入交易价格的可变对价金额。可变对价金额发生变动的,按照本准则第二十四条和第二十五条规定进行会计处理。”

根据“新收入准则”应用指南相关规定,企业代第三方收取的款项(例如增值税)以及企业预期将退还给客户的款项,应当作为负债进行会计处理,不计入交易价格。合同标价并不一定代表交易价格,企业应当根据合同条款,并结合以往的习惯做法确定交易价格。

因此,企业在执行“新收入准则”后发生的销售业务中,在确定交易价格时,应当考虑可变对价的影响,如果销售时估计客户能够享受现金折扣的,应该按照扣除现金折扣后的金额确认收入。

二、税务处理

1、增值税方面

在现行增值税的政策中,并没有关于现金折扣的明确规定。

在实际业务中,如果销售业务发生时,按照合同约定的价格,全额开具了发票的,按照开票的金额申报缴纳增值税。

在客户享受现金折扣时,如果能够把原发票冲红再重新开具发票的,可以在重新开具发票时,把销售额和折扣额在同一张发票的金额栏注明,这样可以按折扣后的金额申报缴纳增值税。

2、企业所得税方面

对于现金折扣,企业所得税方面的规定是明确,按照规定执行即可。

《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)规定,除企业所得税法及实施条例另有规定外,企业销售收入的确认,必须遵循权责发生制原则和实质重于形式原则。债权人为鼓励债务人在规定的期限内付款而向债务人提供的债务扣除属于现金折扣,销售商品涉及现金折扣的,应当按扣除现金折扣前的金额确定销售商品收入金额,现金折扣在实际发生时作为财务费用扣除。

更多推荐: