微商财税该如何处理呢?快来看看

微商与电商相比,范围较小,电商是利用所有网络来实现所有商务活动业务流程的电子化。微商则是基于移动互联网的空间,借助于社交软件为工具,以人为中心,社交为纽带的新商业。即借势移动互联网工具赋能渠道、链接用户在传统渠道与电商渠道通过社交新零售的一种创新模式。

微商发展演变内涵:微商=消费者+传播者+服务者+创业者。

一、微商主要模式

(一)代理模式

企业营销主要依赖于代理商团队,企业在各个地区招聘区域代理或者独家代理,然后通过这些代理,再发展下线经销、分销、零售队伍;企业只需要负责对口联系这些代理商,其他工作都不需要介入。

(二)直营模式

即直接销售的模式。很多时候因为产品利薄不能够发展中间代理商,而是采取直接将产品从商户销售到客户的一种模式。

(三)分销模式

通过无限裂变的圈子理论由品牌商层级逐级往下发展层级代销品牌商产品的不断裂变的销售模式。常见的有微信分销模式。其本质是下级的分销商代销品牌商的商品或服务,从品牌商也即一级分销商获得推销商品或服务的报酬(佣金)。目前主要有三级分销。微信三级分销,只要下级在发放的专属二维码在商城消费,上级可以获取一定比例的佣金,而这佣金是商城通过降低自己利润空间向推荐者发放报酬。也就是每一个分销商的下级分销商卖出商品,上级分销商可以拿到推广佣金。

二、微商模式财税处理

(一)代理模式

1.总部发货总部结算的微商代理模式

所有代理订的货由总部统一发货,货款由总部统收取统一结算,各级代理统一结算奖金,都有系统自动完成,包括级差奖励、平级推荐奖、跨级推荐奖等各类奖金。

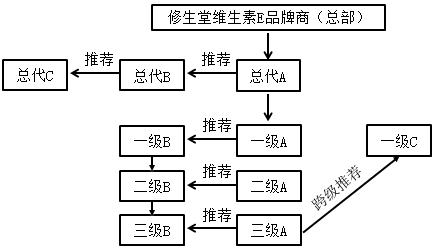

下图是品牌微商的代理示意图:

各级层 | 拿货价格 | 订货 | 级别门槛 | 补货要求 |

品牌总部 | 60 | 600 | 36000 | 150 |

总代理 | 80 | 300 | 24000 | 80 |

一级代理 | 100 | 60 | 6000 | 30 |

二级代理 | 130 | 20 | 2600 | 5 |

会员 | 156 | |||

奖金设置规则:平级推荐奖:一层8元,二层4元 | ||||

说明:总代A推总代B,总代B推总代C,C订货500瓶,B获得4000元(500*8),A获得2000元(500*4) | ||||

150业绩返点设置规则表 | ||

等级 | 业绩范围(万) | 奖励比例 |

1 | 5-10 | 3% |

2 | 10-20 | 5% |

3 | 20-50 | 8% |

4 | 50-100 | 10% |

5 | 100-500 | 12% |

(1)财务处理:

①业绩返点计算:

如果总代A的自身销售业绩为10万,直属团队为一级A、一级B、一级C业绩各5万,总代A团队总业绩=25万

总代A团队提成=25*8%=2万

一级A、一级B、一级C业绩各5万,各提成=1500元

总代A实际级差奖=团队总提成-扣ABC奖金后=2万-3*1500=15500(元)

②利润核算:

对于此种模式的微商代理模式,譬如总代A代理订货属于买断型,销售出去按照进销差价作为销售毛利,减除管理运营费用、返佣支出费用就是自己的商品的利润。

(2)税务处理:

①增值税:对于总代A的业绩返点,若有总部统一结算,比如得到的15500元,对公司而言属于代理经纪服务,对个人来说属于佣金劳务报酬需要给总部代开具发票。对于ABC也由总部结算的奖金,也需要给总部开具发票。

②个人所得税:对个人来说属于佣金劳务报酬,由总部支付方代扣代缴个税。

2.各代理层级发货及结算的微商代理模式

每一层级代理订的货由上级层级代理统一发货,货款由上级代理收取,统收取统一结算,各级代理统一结算平级或跨级推荐奖金,都有系统自动完成。

注:这种形式只是结算方式不同,账务处理与总部模式大同小异处,在此不用赘述。

三、分销模式的财税处理

(一)微信分销

微信三级分销模式下,下级在品牌商分享的专属二维码或链接就可在商城消费,上级可以获取一定比例的佣金,而这佣金是商城通过降低自己利润空间向推荐者发放报酬。也就是每一个分销商的下级分销商卖出商品,上级分销商可以拿到推广佣金。

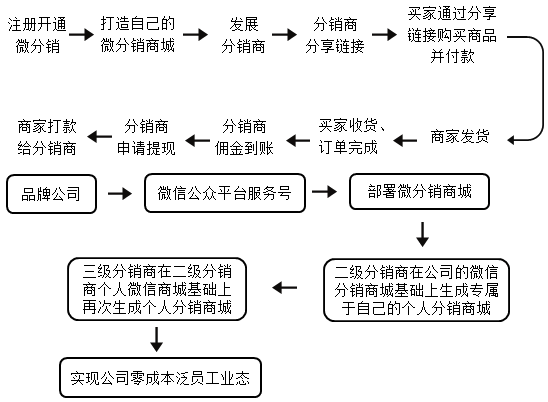

(二)微信分销的流程

1.业务流程

(三)微信分销的账务处理分析

微信分销实质上是一种收取手续费(佣金)的代销方式。

实际上,下家分销品牌总部微商城货物,微信分销商几乎零投入,当买家订单提交时,货款由总店统一收取,由于分销商推荐消费者购买,给予分销商佣金,即为分销业绩报酬,实际是劳务报酬。

微信分销的账务处理实例:

【例如】丽依品牌公司微信服务号部署微分销商城作为一级分销商,甲某在微信分销商城基础上生成专属于自己的个人分销商城即二级分销商,乙某在甲某个人微信商城基础上再次生成个人分销商城即三级分销商,用户在乙某处分享二维码购买一套连衣裙,售价226元(含税),成本150元,用户支付226元购买,品牌公司分别分给甲某、乙某各20元佣金。

(1)一级品牌公司账务处理

1.A公司为一级微信商城,甲某为二级分销商,其他情况同上,会计处理为:

①收到货款时

借:其他货币资金 226

贷:主营业务收入 200

应交税费——应交增值税——销项税额 26

结转成本:

借:主营业务成本 150

贷:发出商品——连衣裙 150

②支付给下级佣金时,是总分销商直接转款给下级分销商账户虚拟资金账户

借:销售费用——佣金 20

贷:应付账款——甲某 20

借:应付账款——甲某 20

贷:其他货币资金 20

支付乙某账务处理同上。

2.假如还是以上例,若品牌商以下的二级分销商不是个人,而是丙公司,作为法人资格核算主体,其账务处理如下:

①消费者分享链接下单购买商城产品或服务时,因款项直接打到总微信商,所以此时丙公司会有佣金

计提返佣收入时:

借:应收账款——品牌商佣金 20

贷:主营业务收入——佣金 18.87(20/1.06)

应交税费——应交增值税——销项税额 1.13

②收到返佣款时:

借:其他货币资金 20

贷:应收账款——品牌商佣金 20

四、发票取得政策及涉税

微商业务中发生的奖金支出:加盟推荐奖,业绩返点奖,利差佣金奖,分销推荐佣金奖,跨级推荐奖,区域分红。这些如何取得发票,所得税前扣除。

票据取得三个来源:

1.对方若属于办理税务登记的纳税人可以开具发票

2.税务机关代开的发票

3.内部票据:企业内部文件、网络支付单据等作为税前扣除凭证

【政策依据】

国家税务总局公告2018年28号文第九条:

企业在境内发生的支出项目属于增值税应税项目对方为已办理税务登记的增值税纳税人,其支出以发票(包括按照规定由税务机关代开的发票)作为税前扣除凭证;对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

【分析】

由于佣金支付对象大部分是个人,帮助卖家推广商品并获取佣金的人,不直接与个体客户或消费者形成买卖合同或消费者关系,不承担收款或交货的责任,因此不属于《电商法》规定的电子商务经营者范畴。收取佣金应注意纳税,公司收取佣金应缴纳企业所得税,个人收取佣金应缴纳个人所得税。

微商的代理或分销佣金是个人为企业提供独立代理劳务,属于增值税的应税范围,企业向个人支付佣金,属于《个人所得税法》中规定的劳务报酬所得,企业应该按照“劳务报酬所得”代扣代缴个税。

若对方为无需办理税务登记的个人或从事小额零星经营业务,即企业与个人发生交易,且与该个人应税交易额未超过增值税相关政策规定起征点的,譬如不超过按次纳税的500元标准,企业支出可以税务机关代开的发票或者收款凭证以及内部凭证作为税前扣除凭证。

企业以内部凭证如:企业内部文件、网络支付单据等作为税前扣除凭证。

点击了解课程详情>>微商财税处理

文章推荐