【退税啦】全额退还增值税!研发机构采购国产设备相关事项看过来

近日,税务总局修订发布《研发机构采购国产设备增值税退税管理办法》(国家税务总局公告2021年第18号,以下简称《办法》),对研发机构(包括内资和外资研发中心)采购国产设备全额退还增值税。网校为大家整理了八小问,一起来看吧~

问题一

研发机构采购国产设备全额退还增值执行期限规定是什么?

答:2021年1月1日至2023年12月31日,对研发机构(包括内资研发机构和外资研发中心)采购国产设备全额退还增值税。

问题二

应退税额是怎么确定的,申请退税申报期是什么时候?

答:研发机构采购国产设备的应退税额,为增值税发票上注明的税额。申报期限为采购国产设备之日次月(以发票开具日期为准)至次年4月30日前的各增值税纳税申报期。

Tips:根据《财政部 税务总局关于明确国有农用地出租等增值税政策的公告》(2020年第2号)第四条“纳税人出口货物劳务、发生跨境应税行为,未在规定期限内申报出口退(免)税或者开具《代理出口货物证明》的,在收齐退(免)税凭证及相关电子信息后,即可申报办理出口退(免)税”的规定,《办法》明确,若研发机构未能在规定的期限内申报退税,待收齐凭证及信息后,仍可继续申报办理退税。

问题三

研发机构和国产设备的具体范围是什么?

答:办理增值税退税的研发机构和国产设备的具体范围,按照《财政部 商务部 税务总局关于继续执行研发机构采购设备增值税政策的公告》(财政部公告2021年第91号)第一条、第二条和第四条的规定执行。

问题四

研发机构享受采购国产设备退税政策,首次申报采购国产设备增值税退税,需要提交哪些备案资料,有何具体要求?

答:适用采购国产设备退税政策的研发机构,应于首次申报采购国产设备增值税退税时持以下资料办理退税备案手续:研发机构资质证明资料、《出口退(免)税备案表》,以及主管税务机关要求提供的其他资料。

《出口退(免)税备案表》内容填写要真实、完整。其中,“企业类型”选择“其他单位”,“出口退(免)税管理类型”依据资质证明材料填写“内资研发机构(简写:内资机构)”或“外资研发中心(简写:外资中心)”,其他栏次按填表说明填写。

《办法》下发前已办理采购国产设备退税备案的研发机构,无需再次办理备案。

问题五

研发机构如何办理采购国产设备退税备案的变更和撤回?

答:(一)如何办理备案变更。已办理备案的研发机构,《出口退(免)税备案表》中内容发生变更的,须自变更之日起30日内,持相关资料向主管税务机关办理备案变更。

(二)如何办理撤回。研发机构发生解散、破产、撤销以及其他依法应终止采购国产设备退税事项的,应持相关资料向主管税务机关办理备案撤回。主管税务机关应按规定结清退税款后,办理备案撤回。外资研发中心在退税资格复审前,因自身条件发生变化,已不符合研发机构的条件,应自条件变化之日起30日内办理退税备案撤回。

问题六

已备案研发机构在退税申报期办理退税需要提交哪些资料?

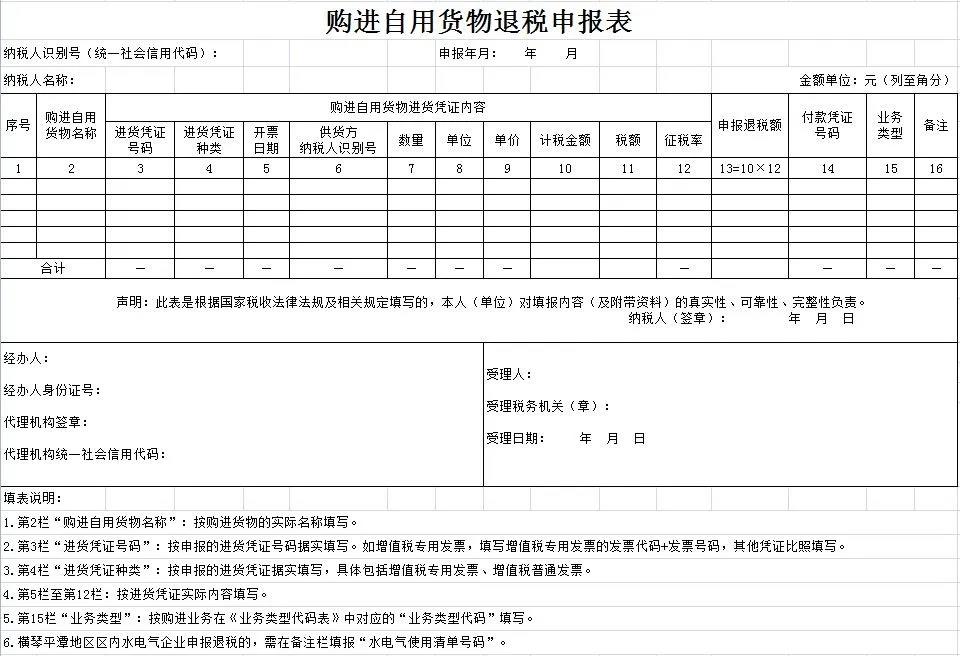

答:(一)《购进自用货物退税申报表》。该申报表在《国家税务总局关于优化整合出口退税信息系统更好服务纳税人有关事项的公告》(2021年第15号)发布。填写该表时,应在备注栏填写“科技开发、科学研究、教学设备”。

(二)采购国产设备合同。

(三)增值税专用发票,或者开具时间为2021年1月1日至《办法》发布之日(2021年6月22日)前的增值税普通发票(不含增值税普通发票卷票)。

(四)主管税务机关要求提供的其他资料。

问题七

对研发机构申请办理退税的增值税发票具体有哪些要求?

答:(一)增值税专用发票,应当已通过增值税发票综合服务平台确认用途为“用于出口退税”。研发机构采购国产设备取得的增值税专用发票,已用于进项税额抵扣的,不得申报退税;已用于退税的,不得用于进项税额抵扣。

(二)增值税普通发票,为开具时间为2021年1月1日至该《办法》发布之日(2021年6月22日)前的增值税普通发票,不含增值税普通发票(卷票)。

问题八

已退税的国产设备转移或移作他用如何处理?

答:已办理增值税退税的国产设备,自增值税发票开具之日起3年内,设备所有权转移或移作他用的,研发机构须按照规定向主管税务机关补缴已退税款。补缴已退税款按以下方法计算:

应补缴税款=增值税发票上注明的税额×(设备折余价值÷设备原值)

设备折余价值=增值税发票上注明的金额-累计已提折旧

累计已提折旧按照企业所得税法的有关规定计算。

了解财税政策,推荐学习会计做账报税私教班第九季:

3套做账实训,2套开票办税软件,金蝶用友软件,8大行业,175小时课程讲解,200张发票业务办理,300笔业务演练,350讲课程;手工实操、软件实操、做账、报税、发票、外勤、软件、行业,8大核心技能,助力轻松上岗!

遇到不会的有老师在微信群详细指导!工作问题也能为你解答疑惑,帮你尽快成为职场小能手!

贴心赠送——用友、金蝶、报税开票软件!查看详情>>

更多推荐: