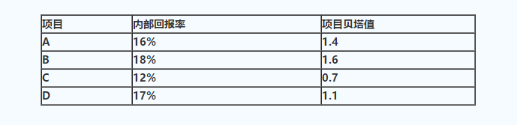

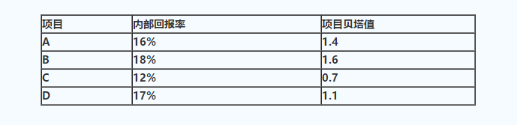

Grandeur公司目前正在审核各部门呈交的资本预算。该公司将资本资产定价模型(CAPM)用于许多方面,包括确定项目的投资回报。公司的总体资本成本是16%,贝塔值(β)为1.2。无风险利率是4%,市场的预期回报率是14%。各部门提交的以下项目正在考虑之中,且未实行资本限额。

问题:

1.a. 分析所有四个项目的规定回报率。请列出计算过程。

b. 该公司应采用四个项目中的哪一个?请提出您的决策依据。

2.请界定资本分配。

3.a. 请界定并解释贝塔值。

b. 请描述哪四个因素会影响评估项目中选用的贝塔值。