备战2015年期货从业资格考试,正保会计网校为广大学员准备了相关的复习资料,希望对您备考有所帮助,祝您在网校学习愉快!

当投资者预期标的物价格下跌时,可考虑采用熊市价差策略。熊市价差策略可通过购买一个确定执行价格的看涨期权和出售另一个相同标的、到期日相同的较低执行价格的看涨期权得到。利用看涨期权构造的熊市价差期权可以获得一个初始的现金流入(忽略保证金要求),这是因为出售的看涨期权的价格高于购买的看涨期权的价格。

与牛市价差期权类似,熊市价差期权降低了标的物价格向不利方向变动时的损失,但同时也限制了标的物价格向有利方向变动时的潜在盈利。熊市价差期权也可以用看跌期权来构造。投资者购买较高执行价格的看跌期权并出售较低执行价格的看跌期权。持有由看跌期权构造的熊市价差期权需要初始投资。作为对放弃获得更大盈利机会的补偿,投资者获得了出售期权的期权费。

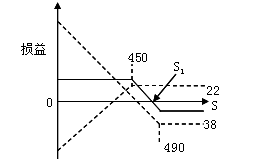

【例】某交易者9月10日在CME以22'3(22.375≈22)美分/蒲式耳的价格出售一张12月份到期、执行价格为450美分/蒲式耳的玉米看跌期权,同时以37'5(37.675≈38)美分/蒲式耳的价格购买一张相同合约月份、执行价格为490美分/蒲式耳的玉米看跌期权,如果此时12月份玉米期货合约的价格为478'2(478.5)美分/蒲式耳,试分析该交易者的盈亏状况。

①初始投资=38-22=16

②价格小于等于450时为最大盈利,盈利额=490-450-38+22=24

③价格大于等于490时为最大亏损,亏损额=38-22=16

④盈亏平衡点时多头的亏损额(490-S1-38)应该等于空头的盈利(22),盈亏平衡点为474。

了解详情260元/1科