电影基金的困局与投资逻辑

华尔街与好莱坞像来过从甚密;无论六大、八大,还是相对论传媒这样的中小制作公司,背后都有基金的影子。眼下的国内市场,股票崩盘、资本寒冬,仿佛唯有电影票房不断井喷,而电影行业也确实正在迎来更热的一波投资浪潮。

一、电影的投资困局

电影属于高风险投资。因为每一部电影都是一个新生品牌,不像其他,有一个严格的参照体系和质量标准,制作或生产阶段的不确定性更强。

其次,影响电影收益的环境因素非常多,并且因为市场竞争环境的变化很难提前预判。一部电影,如果在同一时期碰上另一部卓越的电影,那就只能自认倒霉。每一部电影之间信息相对封闭,没办法商量好了排队上映,这就使得整个市场的变化非常不稳定。

基金公司切入电影项目的投资,有一个都需要面对的困局:

这个困局的缘由,是因为电影公司实际上也是一家资金管理公司。他们利用自身的专业能力组织项目团队,把资金转化成人力,把创意加工成电影,管理完成发行工作,并主导利润的分配。这其实和基金管理公司的工作高度相似。

既然在投资的末端,基金管理公司不会比电影公司专业,那么基金管理公司的价值便是在另一端的融资能力上,电影公司可以通过基金管理公司获取更低成本的资金。

从理论上看,这种情况似乎是成立的。但在实际的市场操作中,我们可以发现,因为电影是一个媒体行业,当电影市场大热时,大众包括普通人都会清楚的看到电影市场的火爆以及某家公司的兴盛。这就使得在热门行业中的热门公司在融资能力上非常具有号召力,对基金公司的依赖性并不强。

反而在行业或者企业发展势头不是非常明显时,对资金的需求迫切。但此时对资金方来说,如果真的看好行业或企业的发展,参与投资电影公司股权,收益可能要更为显著,风险也大大降低。

因此,电影基金在投资时常常会面临两难的选择。被普遍看好的企业和项目,投不进,不被行业看好的企业和项目,不敢投。

二、电影的投资逻辑

既然电影项目的投资风险如此之高,并且投资之后的具体工作,基金管理人很难加以控制。那么,所有参与项目投资的电影基金,都会面临下面这个问题:

如何将电影等内容投资中占更大比例的感性成分,内化成可依赖度更高的理性公式,从而将不确定变得相对确定?以减少投资决策的周期,提高反应速度和准确性。

也就是,电影基金的投资逻辑和决策依据应该是什么?

这个问题目前还没有成熟、完整和统一的答案。本文提供一个学术模型以供参考。

首先,我们要明确的是大部分投资决策所需要做出的时间,是在电影项目开始初期而不是上映前后。所以,对市场规模进行预判时,很多因素,比如口碑等是无法判断权重的。

在项目早期,我们能够拿到手,就是故事、人物(对应演员大多数时候还是拟定)以及拍摄计划和拟定上映日期。

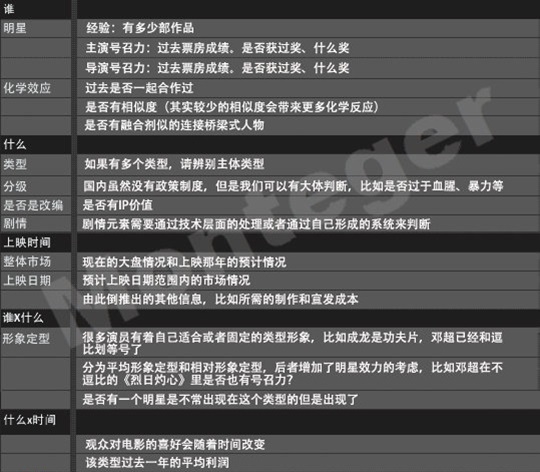

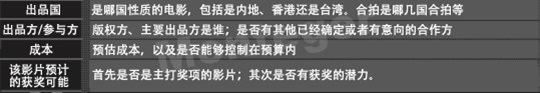

所以,我们将公式里,左边的因素X分为:谁(主演)、什么(主题、故事)和上映时间。另外还有两个互动因素是【谁X什么】以及【什么X时间】。

具体来说,三个基本元素的详细拆分如下:

另外,巴瑞·李特曼提出过一个模型与我们选定的这个非常相近,其中有如下几个可以额外参考的变量。

还有三点值得特别注意:

首先,公式右边列项中,代表结果的Y应该是利润而不是票房,因为高票房不等于有利润。

还有,在公式中,确定左边具体的元素固然重要,但是每一个元素前面的权重同样重要。权重的设定和计算,可以通过观众层面的市场调研或者对专业人员的访谈来完成,也可以基金管理人依靠自身的理论和经验得出。同时,在国内这个动荡的市场,权重的变化速度要比好莱坞快以及幅度大的多。

最后,这个公式是针对单个项目的,在项目初期阶段使用。与针对某个公司的一揽子项目进行投资不同。因此,在进行项目选择时,标准会另有区别。

三、总结

电影投资有着高风险的特性,很难控制成功的概率,只能将希望寄托于尽可能的减少错误。

然而即便如此,电影项目的投资回报也是有限的,每一部黑马级的电影背后,都掩埋着一堆瘦骨嶙峋的白马和王子们。往往看起来面面具到,十分光鲜的项目,潜在的风险很容易被忽视。反而是一些可能有致命缺陷的项目,因为缺点和问题足够突出,更容易管控。

无论如何,在中国,内容领域的投资未来十年依然是黄金期,因此,电影基金和电影公司的合作模式和方法依然值得深入探索。如何通过量化分析,形成一个相对理性的投资逻辑以降低风险,可能是所有基金管理人的课题。