|

【例题·多选题】企业为外购存货发生的下列各项支出中,应计入存货成本的有( )。 A.入库前的挑选整理费 B.运输途中的合理损耗 C.不能抵扣的增值税进项税额 D.运输途中因自然灾害发生的损失 E.购买价款 F.进口关税 G.入库后的仓储费 | ||

| ||

| ||

|

『正确答案』ABCEF 『答案解析』选项D,自然灾害损失(即非常损失)不属于合理损耗,应作为营业外支出,不计入存货成本。选项G,入库后的仓储费用计入管理费用。 | ||

|

【2018·单选题】甲公司系增值税一般纳税人。2×18年3月2日购买W商品1 000千克,运输途中合理损耗50千克,实际入库950千克。甲公司取得的增值税专用发票上注明的价款为95 000元,增值税税额为12 350元。不考虑其他因素,甲公司入库W商品的单位成本为( )元/千克。 A.100 B.95 C.113 D.107.35 | ||

| ||

| ||

|

『正确答案』A 『答案解析』运输途中的合理损耗不影响购进商品的总成本,所以甲公司入库W商品的单位成本=95 000÷950=100(元/千克)。 | ||

| 相关税金 | 会计处理 | |

| 受托方按照加工费用收取的增值税 | 允许委托方抵扣的,记入“应交税费——应交增值税(进项税额)”科目; 不允许抵扣的,计入收回物资的成本 |

|

| 受托方代收代缴的消费税 | 收回后连续加工应税消费品的 | 借:应交税费——应交消费税 贷:银行存款等 |

| 收回后直接用于销售或连续生产非应税消费品的 | 借:委托加工物资 贷:银行存款等 |

|

|

【2020·单选题】甲、乙公司均系增值税一般纳税人。2×19年12月1日甲公司委托乙公司加工一批应缴纳消费税的W产品,W产品收回后继续生产应税消费品。为生产该批W产品,甲公司耗用原材料的成本为120万元,支付加工费用33万元、增值税税额4.29万元、消费税税额17万元。不考虑其他因素,甲公司收回的该批W产品的入账价值为( )万元。 A.170 B.174.29 C.157.29 D.153 | ||

| ||

| ||

|

『正确答案』D 『答案解析』委托加工物资收回后用于连续生产应税消费品的,委托加工环节发生的消费税记入“应交税费——应交消费税”科目的借方,不计入委托加工物资成本,甲公司收回的W产品的入账价值=120+33=153(万元)。 | ||

|

【2021·单选题】2×20年12月1日,甲公司与乙公司签订一份不可撤销的H设备销售合同,并为此购入专门用于生产H设备的一批钢材,其初始入账金额为500万元。2×20年12月31日,该批钢材的市场销售价格为470万元,甲公司将其加工成H设备尚需发生加工成本300万元,合同约定H设备的销售价格为790万元,估计的销售费用和相关税费为10万元。不考虑其他因素,2×20年12月31日甲公司对该批钢材应计提存货跌价准备的金额为( )万元。 A.30 B.20 C.40 D.10 | ||

| ||

| ||

|

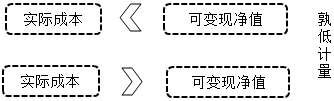

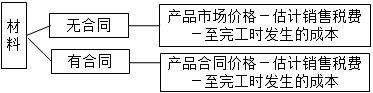

『正确答案』B 『答案解析』该批钢材专门用于生产H设备,应先判断H设备是否发生减值,H设备发生了减值,才需要确认该批钢材的减值准备。 H设备的可变现净值=790-10=780(万元),H设备的成本=500+300=800(万元),H设备的可变现净值小于其成本,H设备发生了减值,所以该批钢材也发生了减值,应该以H设备的售价为基础来计算该批钢材的可变现净值。 该批钢材的可变现净值=790-10-300=480(万元),钢材的成本为500万元,该批钢材应计提的存货跌价准备=500-480=20(万元)。 | ||

|

要求: (1)计算甲公司2016年12月31日S型机床的可变现净值。 (2)判断甲公司2016年12月31日S型机床是否发生减值,并简要说明理由。如果发生减值,计算应计提存货跌价准备的金额,并编制相关会计分录。 | ||

| ||

| ||

|

『正确答案』 (1)有合同部分的可变现净值=10×45-10×0.18=448.2(万元) 无合同部分的可变现净值=(14-10)×42-(14-10)×0.15=167.4(万元) 甲公司2016年12月31日S型机床的可变现净值=448.2+ 167.4=615.6(万元) (2)甲公司2016年12月31日S型机床对于有合同部分没有发生减值,无合同部分发生了减值。 理由:对于有合同的部分,成本为44.25×10=442.5(万元),小于其可变现净值448.2万元,成本小于可变现净值,因此没有发生减值;对于无合同部分,成本为44.25×4=177(万元),大于其可变现净值167.4万元,因此发生了减值。 应计提的存货跌价准备金额=177-167.4=9.6(万元) 借:资产减值损失 9.6 贷:存货跌价准备 9.6 | ||

|

要求: (3)判断甲公司2016年12月31日是否应对M材料计提或转回存货跌价准备,并简要说明理由。如果应计提或转回存货跌价准备,计算应计提或转回存货跌价准备的金额,并编制相关会计分录。 | ||

| ||

| ||

|

『正确答案』 M材料应该计提存货跌价准备。 理由:甲公司生产的W型机床的成本=80+50=130(万元);可变现净值=12×10-0.1×10=119(万元),成本大于可变现净值,W型机床发生了减值,因此M材料发生了减值。 M材料存货跌价准备的期末余额=80-(12×10-0.1×10-50)=11(万元),大于存货跌价准备的期初余额5万元,因此M材料应该计提存货跌价准备。 M材料应计提存货跌价准备的金额=11-5=6(万元)。 借:资产减值损失 6 贷:存货跌价准备 6 | ||

添加学习顾问

添加学习顾问