为帮助参加2015银行从业资格考试的学员巩固知识,提高备考效果,正保会计网校整理了2015银行从业资格考试《风险管理》知识点供大家参考,希望对广大考生有所帮助,祝大家学习愉快,梦想成真!

现代投资组合理论研究在各种不确定的情况下,如何将可供投资的资金分配于更多的资产上,以寻求不同类型的投资者所能接受的、收益和风险水平相匹配的最适当的资产组合方式。

现代投资组合理论的发端可以追溯到哈瑞·马柯维茨(Hany Markowitz)于1952年发表的题为《投资组合》的文章,及其后(1959)出版的同名专著。马柯维茨认为,最佳投资组合应当是具有风险厌恶特征的投资者的无差异曲线和资产的有效边界线的交点。他提出的均值——方差模型描绘出了资产组合选择的最基本、最完整的框架,是目前投资理论和投资实践的主流方法。现代金融领域中的投资组合选择理论及其应用基本上都是在马柯维茨的投资组合理论的框架下展开的,区别之处仅是收益和风险的描述方法不同而已。按照马柯维茨的投资组合理论,市场上的投资者都是理性的,即偏好收益、厌恶风险,并存在一个可以用均值和方差表示自己投资效用的均方效用函数。理性投资者获得使自己的投资效用最大的最优资产组合的一般步骤为:

首先,建立均值——方差模型,通过模型求解得到有效投资组合,从而得到投资组合的有效选择范围,即有效集;

其次,假设存在着一个可以度量投资者风险偏好的均方效用函数,并以此确定投资者的一簇无差异曲线;

最后,从无差异曲线簇中寻找与有效集相切的无差异曲线,其中切点就是投资者的最优资产组合,也就是给出了最优选择策略。

按照上述步骤和方法,在理论上,理性投资者可以获得自己所期望的最优资产组合。

根据投资组合理论,构建资产组合即多元化投资能够降低投资风险。以投资两种资产为例,假设两种资产的预期收益率分别为R1和R2,每一种资产的投资权重分别为W1和W2=1-W1,则该资产组合的预期收益率为:

Rp=W1 R1+W2 R2

如果这两种资产的标准差分别为σ1和σ2,两种资产之间的相关系数为ρ(刻画了两种资产收益率变化的相关性),则该资产组合的标准差为:

![]()

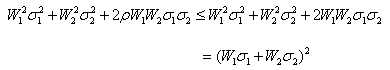

因为相关系数-1≤p≤+1,因此根号下的式子有:

根据上述公式可得,当两种资产之间的收益率变化不完全正相关(即ρ<1)时,该资产组合的整体风险小于各项资产风险的加权之和,揭示了资产组合降低和分散风险的数理原理。 不同的行业、区域,通过积极实施风险分散策略,显著降低发生大额风险损失的可能性,从而达到管理和降低风险、保持收益稳定的目的。

了解详情260元/科