全方位解析《小规模增值税政策第二批即问即答》

《财政部税务总局关于明确增值税小规模纳税人减免增值税等政策的公告》(2023年第1号)(以下简称规定1号公告)规定,自2023年1月1日至2023年12月31日,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税。小规模纳税人适用1号公告减按1%征收率征收增值税政策的,应按照1%征收率开具增值税发票。

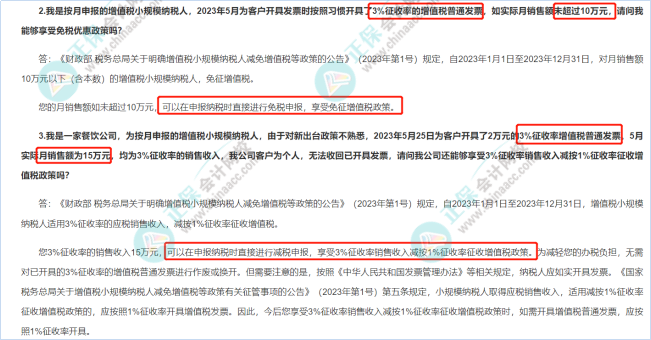

1号公告可见,小规模纳税人如果想享受优惠政策,应该开具1%的增值税普通发票。但《小规模纳税人增值税政策第二批即问即答》中2个问答,让我看见总局对待小规模纳税人的态度,还是很宽松的。

从《小规模纳税人增值税政策第二批即问即答》中2个问答可见,小规模纳税人取得3%征收率的销售收入,如果选择开普票时,应该开具1%.当月销售额未超过10万元(或季度销售额未超过30万元)时,即便开了3%的普票,也可直接申报免税;当月销售额超过10万元(或季度销售额超过30万元)时,即便开了3%的普票,也可减按1%申报增值税。

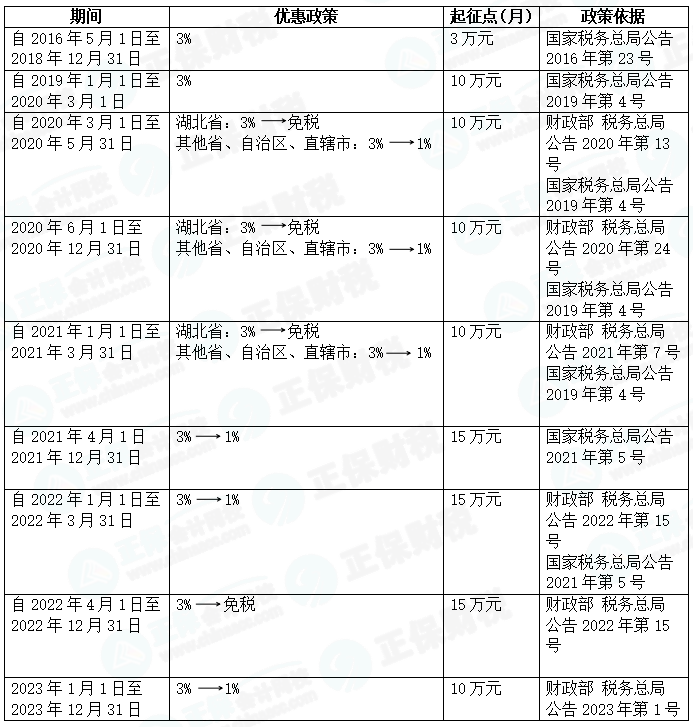

那我们一起来看看,近几年国家税务总局对小规模纳税人增值税方面的优惠政策,可以说是尽显偏爱了。

需要注意的是:

1.2016年5月1日至2018年12月31日期间,起征点虽然是3万,但增值税小规模纳税人应分别核算销售货物或者加工、修理修配劳务的销售额和销售服务、无形资产的销售额。增值税小规模纳税人销售货物或者加工、修理修配劳务月销售额不超过3万元(按季纳税9万元),销售服务、无形资产月销售额不超过3万元(按季纳税9万元)的,可分别享受小微企业暂免征收增值税优惠政策。

销售不动产的销售额不计算在内,也不享受免征增值税政策。

在此期间,适用增值税差额征税的,以差额前的销售额确定是否超过起征点。

2.2019年1月1日至2023年12月31日期间以合计销售额判断是否超过起征点。

存在销售不动产销售额时:如果包含销售不动产的合计销售额未超过起征点,全部免征增值税;如果包含销售不动产的合计销售额超过起征点,但扣除销售不动产的销售额未超起征点的,其他销售额可享受免征增值税,销售不动产的销售额缴纳增值税即可。

适用增值税差额征税的,以差额后的销售额确定是否超过起征点。

文章来源:正保会计网校税务网校原创内容,作者:刘老师(正保会计网校答疑专家),侵权必究!

2年前